আপনি কি জানেন, শুধু বেশি টাকা আয় করাই Financial Success নয়? আসল খেলা হলো আপনি আপনার আয়ের কতটা Save করতে পারছেন। ভারতের মতো দেশে, যেখানে Income Tax Act জটিল এবং নিয়মে ভরা, সেখানে সঠিক Tax Planning আপনাকে প্রতি বছর হাজার হাজার টাকা বাঁচাতে সাহায্য করতে পারে। শুধু তাই নয়, সঠিক পরিকল্পনা আপনার ভবিষ্যতের লক্ষ্য যেমন বাড়ি কেনা, Retirement, সন্তানের পড়াশোনা—সবকিছু অর্জনের পথ সহজ করে।

এই ব্লগে আমরা দেখব Tax Planning কী, এর উদ্দেশ্য, ধরণ, সুবিধা, সাধারণ ভুল এবং ব্যবহারিক উপায়ে কিভাবে আপনি আপনার Tax Save করতে পারেন। এই তথ্যগুলো Follow করলে আপনি কেবল টাকা বাঁচাবেন না, বরং Financial Goal-গুলো আরও দ্রুত এবং সহজভাবে পূরণ করতে পারবেন।

চলুন তবে Tax Planning-এর প্রাথমিক ধারণা দিয়ে শুরু করা যাক….

Tax Planning-এর মূল উদ্দেশ্য

যেকোনো ব্যক্তির ক্ষেত্রেই Tax বাঁচানোই শেষ লক্ষ্য নয়; সঠিক Planning আরও অনেক সুবিধা দেয়। যেমন:

Liability কমানো → বিভিন্ন Deductions, Exemptions এবং Tax Credit ব্যবহার করে আপনার Tax Liability কমানো।

Cash Flow Manage করা → Tax দিতে গিয়ে হঠাৎ আর্থিক চাপ না পড়ে তা নিশ্চিত করা।

Life Events Handle করা → বিয়ে, সন্তান বা নতুন ব্যবসার মতো গুরুত্বপূর্ণ ঘটনা অনুযায়ী আর্থিক পরিকল্পনা মানিয়ে নেওয়া।

Smart Investment করা → এমন Investment বাছাই করা যা Tax-efficient এবং Long-term Wealth Creation-এ সাহায্য করতে পারে।

Compliant থাকা→ সব Tax Rule মেনে চলা এবং সম্ভাব্য Penalty বা Fine এড়ানো।

Financial Goals অর্জন করা → Tax Planning-এর মাধ্যমে আপনার গুরুত্বপূর্ণ আর্থিক লক্ষ্য যেমন Retirement,

বাড়ি বা সন্তানের Higher Education একসাথে পূরণ করা।

Tax Planning-এর ধরণ

Short-term Planning → এটি মূলত বর্তমান বছরের Tax Liability কমানোর জন্য করা হয়। সহজভাবে বললে, এটি এমন একটি Strategy যা অল্প সময়ের মধ্যে কার্যকর করা যায়। উদাহরণস্বরূপ, March-এর আগে Insurance Premium প্রদান করলে তৎক্ষণাৎ Tax Save হয়।

Long-term Planning → এটি কয়েক বছরের জন্য সঞ্চয় এবং Tax Save করার পরিকল্পনা। নিয়মিত NPS (National Pension System) বা PPF(Public Provident Fund)-এ Investment করলে ভবিষ্যতে Compounded Growth-এর মাধ্যমে বড়মাত্রায় Savings তৈরি হয়।

Permissive Planning → সরকার কিছু অনুমোদিত Tax Incentive দিয়েছে, যা ব্যবহার করে Tax Liability কমানো যায়। উদাহরণস্বরূপ, Education Loan-এর Interest Deduction বা Section 80C-এর সুবিধা।

Purposive Planning → এখানে আয়কে বিভিন্ন Legal Structure বা Channel-এ ভাগ করে Tax Liability কমানো হয়। যেমন, HUF (Hindu Undivided Family) তৈরি করলে Family Income Structure Optimised হয় এবং Tax কম হয়।

Marginal Planning → অতিরিক্ত আয় বা নতুন Deduction-এর প্রভাব বিশ্লেষণ করে Tax-এর সর্বোত্তম Bracket নির্ধারণ করা হয়। উদাহরণ, ELSS-এ Investment করলে Lower Tax Bracket-এ থাকা সম্ভব হয়।

Structural Planning → ব্যবসার Structural পরিবর্তন করেও Tax Liability কমানো যায়। যেমন, Sole

Proprietorship বা Company থেকে LLP-এ রূপান্তর করলে একটি Tax-efficient Structure তৈরি হয়।

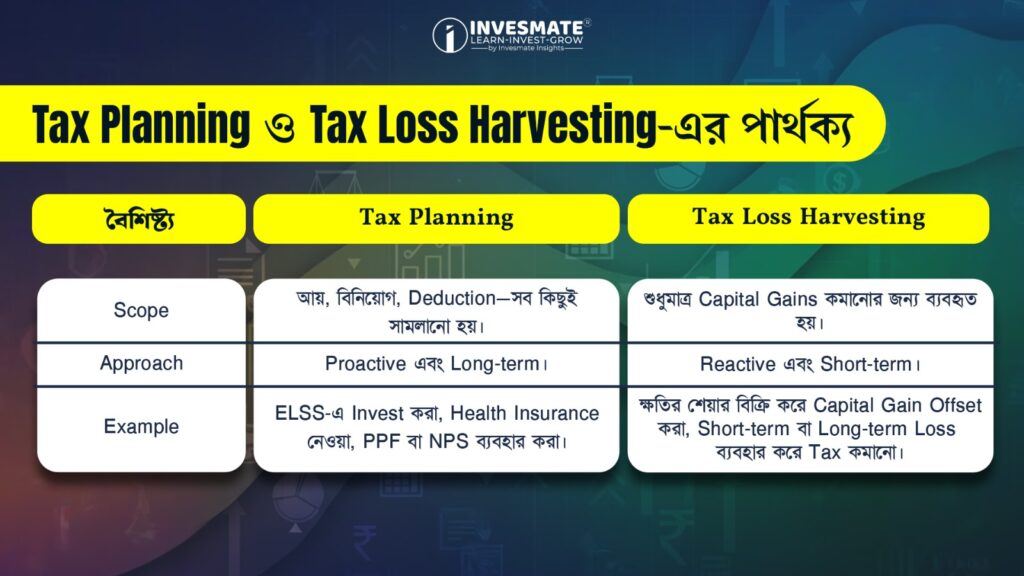

Tax Planning ও Tax Loss Harvesting-এর পার্থক্য

Investment-এর ক্ষেত্রে অনেকেই Tax Planning এবং Tax Loss Harvesting-কে একভাবেই ধরে থাকেন, কিন্তু বাস্তবে এগুলো সম্পূর্ণ আলাদা Strategy।চলুন তুলনা করে দেখা যাক:

Tax Planning-এর সুবিধা

সঠিক Tax Planning করলে আপনি যে যে সুবিধা গুলি পান—

Tax Deduction → সঠিক Deductions Claim করলে আপনার Tax Liability স্বাভাবিকভাবে কমে যায়।

Extra Savings → Save করা অর্থ ভবিষ্যতের জন্য Investment-এ ব্যবহার করা যায়, ফলে সঞ্চয় বাড়ে।

Better Investment → Tax-efficient Investment করলে আপনার Financial Goal-এর সাথে Alignment সহজ হয়।

সরকারি Incentive → PPF, NPS, ELSS-এর মতো সরকার অনুমোদিত Schemes ব্যবহার করে Tax ছাড়ের অতিরিক্ত সুবিধা পাওয়া সম্ভব।

Cash Flow Stability → বছরের মাঝে হঠাৎ করে Financial Pressure পড়বে না, ফলে Planning Smooth হয়।

Wealth Creation → Long-term Planning-এর মাধ্যমে Retirement, Succession Planning ও অন্যান্য গুরুত্বপূর্ণ লক্ষ্য সহজে অর্জন করা যায়।

Tax Planning-এর একটি সম্ভাব্য Scenario

ধরা যাক, সৌরভ একজন Software Engineer, যার বার্ষিক আয় 15 লক্ষ টাকা।ব্যস্ত কর্মজীবনের কারণে এতদিন তিনি Tax Return File করাকে কেবল একটি “Formality” হিসেবে দেখতেন। কিন্তু প্রথম বছর Return জমা দেওয়ার পর তিনি বিস্মিত হয়ে বুঝলেন—সারা বছরের কঠোর পরিশ্রমের পরেও Tax Save হয়েছে মাত্র প্রায় 8,000 টাকা।

এই অভিজ্ঞতার পর তিনি Tax Planning নিয়ে গুরুত্ব সহকারে ভাবতে উদ্বুদ্ধ হন, এবং পরবর্তীতে তিনি কিছু Plan নিয়ে কয়েক লক্ষ টাকা Save করতে পারলেন। Plan-গুলি হল—

Step 1: Section 80C – পরিকল্পিত বিনিয়োগ

সৌরভের Salary-এর থেকে Employee Provident Fund (EPF) হিসেবে বছরে প্রায় 24,000 টাকা কেটে যেত। এটি পর্যাপ্ত ছিল না। তাই তিনি Strategic-ভাবে Equity Linked Savings Scheme (ELSS)-এ 80,000 টাকা এবং Public Provident Fund (PPF)-এ 46,000 টাকা বিনিয়োগ করলেন।

মোট Investment দাঁড়াল 1.5 লক্ষ টাকা, যা Section 80C-এর সর্বোচ্চ সীমা।

এর মাধ্যমে তিনি Old Regime অনুযায়ী Tax Save করলেন প্রায় 45,000 টাকা।

Step 2: HRA Exemption – ভাড়ার সুবিধা কাজে লাগানো

সৌরভ কর্মসূত্রে বেঙ্গালুরুতে বসবাস করেন এবং বাড়ি ভাড়া বাবদ প্রতি মাসে 22,000 টাকা, অর্থাৎ বছরে 2.64 লক্ষ টাকা Pay করেন। নিয়ম অনুযায়ী হিসাব করলে, তিনি প্রায় 2.04 লক্ষ টাকা পর্যন্ত HRA (House Rent Allowance) Exemption পেলেন।

- এর ফলে তাঁর Tax Save হলো প্রায় 61,200 টাকা।

Step 3: Section 80D – Health Insurance-এর দ্বৈত সুবিধা

আগে Health Insurance-কে সৌরভ কেবলই একটি বাড়তি খরচ মনে করতেন। কিন্তু পরবর্তীতে বুঝলেন—এটি আসলে দুইভাবে লাভজনক: পরিবারের আর্থিক সুরক্ষা দেয় এবং একই সঙ্গে Tax Saving-এর সুযোগও করে দেয়।

Self + Spouse Premium: 25,000 টাকা (Limit-এর মধ্যে সম্পূর্ণ Deductible)

Parents (Senior Citizen) Premium: 40,000 টাকা (Limit-এর মধ্যে সম্পূর্ণ Deductible)

মোট Deduction দাঁড়াল = 65,000 টাকা।

এর ফলে সৌরভের Tax Saving হলো প্রায় 20,280 টাকা।

Step 4: Section 80E – Education Loan-এর সুদে ছাড়

সৌরভ তাঁর ছোট ভাইয়ের উচ্চশিক্ষার জন্য নেওয়া Education Loan-এর Co-borrower। বছরে তিনি সুদ হিসেবে প্রায় 1,80,000 টাকা পরিশোধ করেছেন।

Section 80E অনুযায়ী, Education Loan-এর পুরো সুদের অঙ্ক 100% Deductible, কোনো Upper Limit নেই।

যেহেতু সৌরভ 30% Tax Slab-এ পড়েন, তাই Old Regime-এ তার Tax Saving হলো 54,000 টাকা।

এই কাল্পনিক পরিস্থিতি আমাদের স্পষ্টভাবে দেখায়, সঠিক পরিকল্পনা ছাড়া Tax Saving প্রায় অসম্ভব। যেখানে প্রথম বছরে সৌরভ মাত্র 8,000 টাকা Tax Save করেছিলেন, সেখানে ধাপে ধাপে 80C বিনিয়োগ, HRA-এর সঠিক ব্যবহার, Health Insurance Premium (80D) এবং Education Loan Interest (80E) কাজে লাগিয়ে তিনি বছরে প্রায় 1.8 লক্ষ টাকা Tax Save করতে সক্ষম হয়েছেন।

এর থেকে মূল শিক্ষা হলো—

Tax Planning শুধু টাকার সাশ্রয় নয়, এটি আসলে এক ধরনের Financial Discipline।

যত তাড়াতাড়ি Tax Planning শুরু করা যায়, ভবিষ্যতে তত বেশি উপকার পাওয়া যায়।

অতএব, সঠিক Tax Planning একজন সাধারণ Salaried ব্যক্তি-কেও বছরে কয়েক লক্ষ টাকা Save করাতে পারে, যা দীর্ঘমেয়াদে Wealth Creation-এ গুরুত্বপূর্ণ ভূমিকা রাখে।

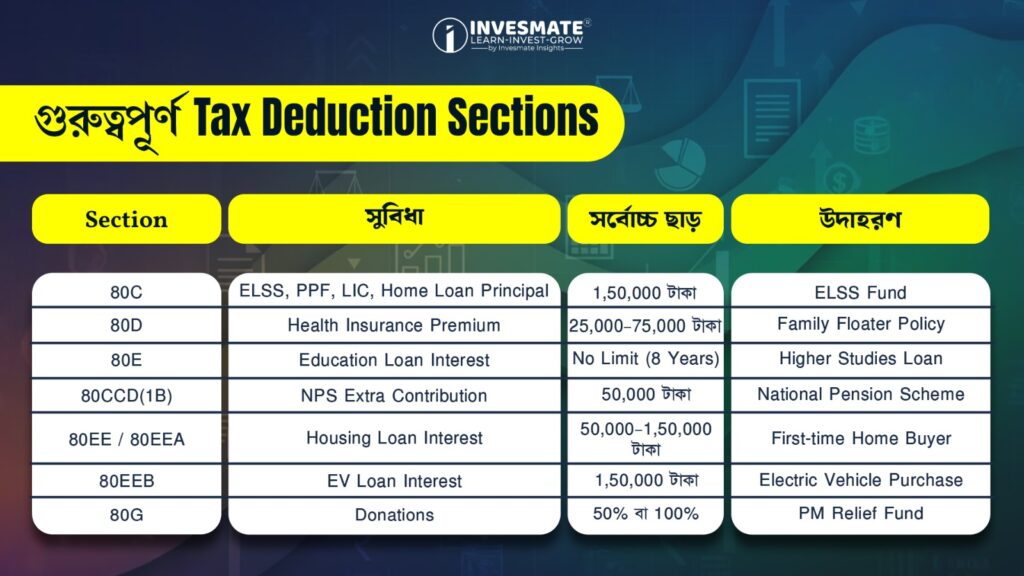

গুরুত্বপূর্ণ Tax Deduction Sections

ভারতের Tax আইনে বিভিন্ন Section ব্যবহার করে আপনি Tax Save করতে পারেন। যেমন:

কার্যকর Tax Planning করার ধাপ

বছর শুরুর দিকেই পরিকল্পনা করুন।

Income আর Expense Analysis করুন।

Available Deductions চিনুন।

সঠিক Instrument বেছে নিন।

নিয়মিত Review করুন।

সময়মতো File করুন।

সাধারণ ভুলগুলো এড়ান

March মাস পর্যন্ত অপেক্ষা করা।

শুধু Tax বাঁচাতে Invest করা।

Proper Document না রাখা।

অন্যকে দেখে অন্ধভাবে Invest করা।

Professional Advice উপেক্ষা করা।

Also Read: Online-এ কি ভাবে Income Tax Return (ITR) File করতে হয়?

বাস্তবে কিভাবে Tax বাঁচাবেন?

ELSS Fund-এ Invest করুন (3 বছরের Lock-in + Market Growth)।

PPF বা NPS-এ নিয়মিত Contribution দিন।

নিজের ও বাবা-মায়ের Health Insurance কিনুন।

HRA, LTA Claim করুন।

Education Loan-এ Interest Deduction নিন।

Home Loan-এর Interest ও Principal ছাড় নিন।

Eligible Charity-তে Donate করুন।

শেষমত

Tax Planning কেবল Tax কমানোর জন্য নয়, এটি হলো আপনার টাকা সঠিকভাবে কাজে লাগানোর Strategy। সঠিক পরিকল্পনার মাধ্যমে আপনি Tax Liability কমাতে পারবেন, Savings ও Investment বাড়াতে পারবেন এবং Long-term Financial Goals অর্জন করতে পারবেন। সফল Tax Planning শুরু করা মানে শুধু বর্তমান বছরের Tax বাঁচানো নয়, এটি আগামী দিনের Wealth Creation-এর ভিত্তি গড়ে দেয়। তাই নিয়মিত Income Analysis, সঠিক Deduction ও Instrument নির্বাচন, Health Insurance ও Education Loan-এর সুবিধা ব্যবহার, এবং সময়মতো Filing—সব মিলিয়ে একজন সাধারণ Salaried ব্যক্তিও বছরে বিপুল পরিমাণে টাকা Save করতে পারেন।

FAQs

Tax Planning হলো আইনের মধ্যে থেকে নিজের Income ও Investment সঠিকভাবে সাজিয়ে Tax Liability কমানো। Tax Avoidance বা Tax Evasion হলো আইনভঙ্গ করে Tax কমানোর চেষ্টা করা, যা বেআইনি।

বছরে যত তাড়াতাড়ি সম্ভব, Ideally April মাসে বা Salary শুরু হলে। এটি Short-term এবং Long-term planning দুইয়ের সুবিধা দেয়।

না, যদি আপনি সঠিক Sections, Instruments এবং Deductions বুঝে থাকেন। তবে Complex Income বা Business Income থাকলে CA বা Tax Expert-এর সাহায্য নেওয়া ভালো।

হ্যাঁ। Section 80EE / 80EEA অনুযায়ী First-time Home Buyer Housing Loan Interest-এর জন্য Deduction নিতে পারেন, সর্বোচ্চ 50,000–1.5 লক্ষ টাকা পর্যন্ত।

HRA, LTA, Bonus, EPF, Gratuity-এর মতো Components থাকলে Tax Planning সহজ হয়। Proper Salary Structure, Deduction ও Exemption এর সুবিধা দেয়।

না। New Tax Regime-এও কিছু Deductions এবং Rebate ব্যবহার করে Tax Liability কমানো সম্ভব, যদিও Old Regime-এ সুবিধা বেশি।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply