Mergers, Demergers, এবং Acquisitions কর্পোরেট বিশ্বের সবচেয়ে শক্তিশালী এবং Market-Moving ঘটনাগুলোর মধ্যে অন্যতম। একটি মাত্র Announcement-ই কোনো Company-এর Stock Price-এ তীব্র ওঠানামা তৈরি করতে পারে, Industry Structure বদলে দিতে পারে, এবং সংশ্লিষ্ট ব্যবসাগুলোর Future সম্পূর্ণভাবে পরিবর্তন করে দিতে পারে।

Investor-দের জন্য Mergers, Demergers, এবং Acquisitions একদিকে বড় Opportunity, অন্যদিকে উল্লেখযোগ্য Risk বহন করে। সঠিক সময়ে সঠিক সিদ্ধান্ত নিলে Short-Term-এ দ্রুত Profit অর্জন করা সম্ভব, কিন্তু ভুল বিশ্লেষণ বা অসম্পূর্ণ তথ্যের ভিত্তিতে সিদ্ধান্ত নিলে Unexpected Loss-এর সম্মুখীন হওয়াও অস্বাভাবিক নয়।

এই Blog-এ আমরা সহজ ভাষায় ব্যাখ্যা করব Mergers, Demergers, এবং Acquisitions আসলে কী, Company-গুলো কেন এই Strategy গ্রহণ করে, Stock Price-এর ওপর এর প্রভাব কীভাবে পড়ে, এবং Investor-দের কোন বিষয়গুলো বিশেষভাবে মাথায় রাখা উচিত। পুরো আলোচনাটি Simplicity, Real-World Understanding, এবং Practical Investor Relevance-এর ওপর ভিত্তি করে উপস্থাপন করা হয়েছে, যাতে নতুন এবং অভিজ্ঞ—উভয় ধরনের Investor-ই বিষয়টি স্পষ্টভাবে বুঝতে পারেন এবং বাস্তব বিনিয়োগ সিদ্ধান্তে প্রয়োগ করতে পারেন।

Corporate Action-এর প্রধান উপায়: Merger, Demerger ও Acquisition

Mergers, Demergers, এবং Acquisitions হলো গুরুত্বপূর্ণ Corporate Actions, যার মাধ্যমে Company-গুলো তাদের Business Structure পরিবর্তন করে Growth, Efficiency, এবং Shareholder Value বাড়ানোর চেষ্টা করে।

Merger

Merger হলো এমন একটি Corporate Process যেখানে দুই বা ততোধিক Company একত্রিত হয়ে একটি Single Entity গঠন করে, যাতে Combined Resources ব্যবহার করে বৃহত্তর Market Presence এবং Operational Synergy অর্জন করা যায়।

Key Characteristics

- Shareholders Exchange Ratio অনুযায়ী নতুন Company-র Shares পায়।

- Cost Synergy, Market Expansion, এবং Efficiency Improvement এর প্রধান লক্ষ্য।

- Management Structure পুনর্গঠন হতে পারে।

Examples

- HDFC Ltd এবং HDFC Bank-এর Merger Indian Financial Sector-এ একটি Landmark Consolidation, যা Banking এবং Housing Finance-কে Unite করেছে।

- Punjab National Bank-এর সঙ্গে Oriental Bank of Commerce এবং United Bank of India-এর Merger (2020) PSU Banking System-এ Scale Efficiency, NPA Management, এবং Capital Strength বাড়ানোর লক্ষ্যে করা হয়।

Acquisition

Acquisition হলো এমন একটি Transaction যেখানে একটি Company অন্য একটি Company-কে Purchase করে Control Achieve করে, এবং Target Company Parent Structure-এর অধীনে চলে যায় বা সম্পূর্ণভাবে Integrate হয়ে যায়।

Key Characteristics

- Target Company Subsidiary হতে পারে বা Absorb হয়ে যেতে পারে।

- Payment Structure: Cash, Shares, অথবা Cash + Shares।

- দ্রুত Market Entry, Brand Acquisition, এবং Technology Access সম্ভব।

Examples

- Tata Motors-এর দ্বারা Ford India-এর Passenger Vehicle Plant Acquisition (2022) Manufacturing Capacity এবং EV Transition Strategy জোরদার করার একটি গুরুত্বপূর্ণ পদক্ষেপ হিসেবে দেখা হয়।

- Hindustan Unilever-এর দ্বারা VWash Brand Acquisition, Women Personal Care Segment-এ Portfolio Diversification-এর একটি উদাহরণ।

Demerger

Demerger হলো এমন একটি Corporate Restructuring Process যেখানে একটি Company তার Business Unit বা Division আলাদা করে একটি Independent Company তৈরি করে, যাতে পৃথকভাবে Growth এবং Valuation Unlock করা যায়।

Key Characteristics

- Existing Shareholders নতুন Entity-র Shares পায়।

- Core Business Focus বাড়ে।

- Hidden Value Unlock হওয়ার সম্ভাবনা থাকে।

Examples

- Reliance Industries থেকে Jio Financial Services Demerger Financial Business-কে আলাদা Growth Platform দিয়েছে এবং Investors-দের জন্য Separate Valuation Visibility তৈরি করেছে।

- Hindustan Unilever-এর Kwality Walls Ice Cream Business Demerger Plan Seasonal Demand Dynamics এবং Margin Profile আলাদা করে দেখানোর মাধ্যমে Future Value Unlock-এর সম্ভাবনা তৈরি করেছে।

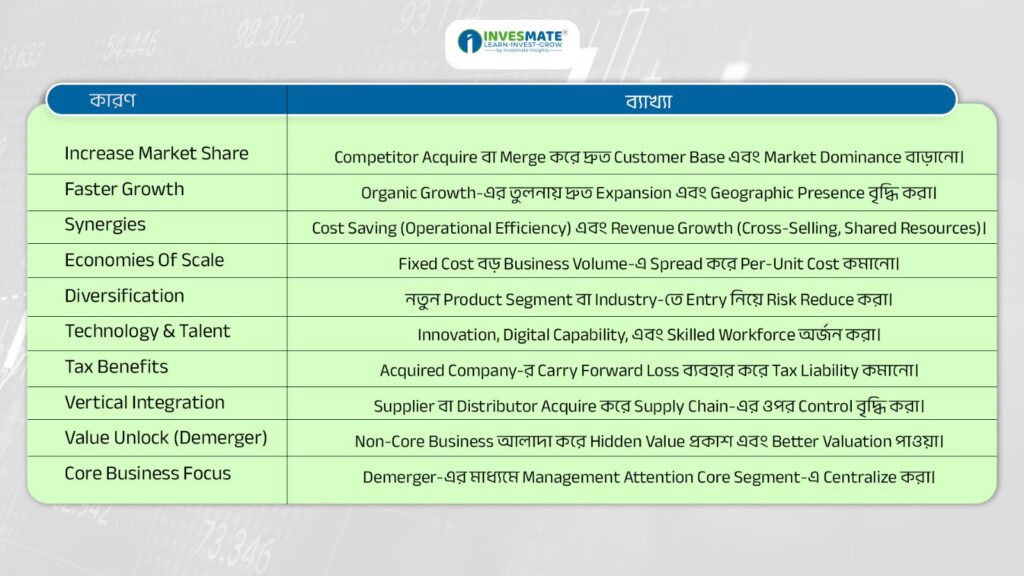

Mergers, Demergers, And Acquisitions-এর কারণ ও Strategic উদ্দেশ্য

Company-গুলো হঠাৎ করে Mergers, Demergers, এবং Acquisitions-এর পথে যায় না। এই ধরনের Corporate Decision-এর পেছনে থাকে বহু বছরের Strategic Planning, Capital Allocation Strategy, এবং বিশাল Financial Commitment। এর মূল লক্ষ্য থাকে Business Growth ত্বরান্বিত করা, Efficiency বাড়ানো, এবং Shareholder Value তৈরি করা।

Mergers, Demergers, And Acquisitions-এর কারণগুলি

বিশেষ করে Technology, Telecom, Healthcare, এবং Digital Commerce-এর মতো Fast-Changing Sector-এ Company-গুলো Scratch থেকে নতুন Capability তৈরি করার পরিবর্তে Mergers বা Acquisitions-এর মাধ্যমে দ্রুত Competitive Advantage অর্জন করে। একইভাবে, যখন একটি Conglomerate-এর বিভিন্ন Business Segment-এর Growth Profile, Margin Structure, বা Capital Requirement ভিন্ন হয়, তখন Demerger-এর মাধ্যমে আলাদা Entity তৈরি করে Investor-দের কাছে স্পষ্ট Valuation Visibility প্রদান করা হয় এবং প্রতিটি Business নিজস্ব Strategy অনুযায়ী দ্রুত এগোতে পারে।

Merger, Demerger ও Acquisition-এর Step-By-Step Process

একটি Merger, Demerger, বা Acquisition Deal সাধারণত একটি Highly Structured Process অনুসরণ করে। এই প্রক্রিয়ায় Strategic Evaluation, Financial Analysis, Regulatory Compliance, এবং Execution Planning—সবকিছু ধাপে ধাপে সম্পন্ন করা হয়, যাতে Transaction সফলভাবে বাস্তবায়িত হয় এবং Business Continuity বজায় থাকে।

Step 1: Initial Discussion

Executives, Promoters, অথবা Investment Bank-এর মাধ্যমে Confidential Discussion শুরু হয়। এখানে Strategic Fit, সম্ভাব্য Synergy, এবং Transaction-এর উদ্দেশ্য নিয়ে প্রাথমিক মূল্যায়ন করা হয়।

Step 2: Due Diligence ও Valuation

Financial Statement, Debt, Legal Risk, Asset Quality, এবং Business Model বিশ্লেষণ করা হয়। এরপর Valuation Method (DCF, Comparable Valuation, Asset-Based Approach) ব্যবহার করে Deal Price নির্ধারণ করা হয় এবং Payment Structure (Cash, Shares, বা Combination) নিয়ে Negotiation হয়।

Step 3: Deal Structuring

- এই ধাপে Transaction-এর Structure চূড়ান্ত করা হয়—

- Merger: Exchange Ratio ও Management Integration Plan

- Acquisition: Stake Percentage, Control Rights, Subsidiary Structure

- Demerger: Business Unit Separation, Share Allocation Ratio, Asset & Liability Transfer

Step 4: Announcement

Preliminary Agreement সম্পন্ন হলে Company Stock Exchange-এ Official Announcement করে। এর ফলে Market-এ Information Flow শুরু হয় এবং Stock Price-এ তাৎক্ষণিক প্রতিক্রিয়া দেখা যায়।

Step 5: Regulatory ও Shareholder Approval

Deal Size ও Industry অনুযায়ী SEBI, NCLT, Competition Commission of India (CCI), অথবা অন্যান্য Regulatory Body-এর Approval প্রয়োজন হতে পারে। অনেক ক্ষেত্রে Shareholder Voting-ও বাধ্যতামূলক।

Step 6: Completion ও Integration

Approval পাওয়ার পর Deal Close হয় এবং Integration শুরু হয়—

- Team & Management Restructuring

- IT System Integration

- Operational Alignment

- Brand & Business Strategy Harmonisation

Demerger-এর ক্ষেত্রে Integration-এর পরিবর্তে Separate Management, Independent Listing, এবং Standalone Financial Reporting চালু করা হয়।

Official Announcement-এর আগে Discussion গোপন রাখা হয় যাতে Insider Trading, Market Rumour, এবং অপ্রয়োজনীয় Stock Price Volatility এড়ানো যায়। তবে Announcement হওয়ার সঙ্গে সঙ্গে Market দ্রুত Impact Reflect করে, ফলে Investor Sentiment এবং Price Discovery প্রক্রিয়া ত্বরান্বিত হয়।

Hostile Takeover, Stock Price Impact, ও Investor Strategy-এর পূর্ণাঙ্গ বিশ্লেষণ

Corporate Restructuring-এর জগতে Hostile Takeover, Mergers, Demergers, এবং Acquisitions Investor-দের জন্য বড় সুযোগ তৈরি করলেও এগুলো উচ্চ মাত্রার অনিশ্চয়তা ও ঝুঁকিও নিয়ে আসে।

Hostile Takeover-এর সময় কী ঘটে?

Hostile Takeover ঘটে যখন Acquiring Company Target Company-র Management-এর সম্মতি ছাড়া Control Take Over করার চেষ্টা করে। এই পরিস্থিতিতে Target Company নিজেকে রক্ষা করতে বিভিন্ন Defensive Strategy ব্যবহার করতে পারে।

Common Defensive Strategy-গুলি

- Poison Pill – নতুন Shares Issue করে Acquisition আরও Expensive করে তোলা।

- White Knight – Friendly Buyer খুঁজে শত্রুভাবাপন্ন Acquirer-কে ঠেকানো।

- Supermajority Rules – Approval Threshold বাড়িয়ে Deal কঠিন করা।

- Staggered Board – Board Structure এমনভাবে সাজানো যাতে দ্রুত Management Change সম্ভব না হয়।

Investor-দের জন্য Hostile Takeover সাধারণত High Volatility, Rumour-Driven Trading, এবং Speculation বৃদ্ধি নির্দেশ করে।

Also Read: US–India Trade Deal: 50% থেকে 18%-এ Tariff বদল— বিভিন্ন Sectors ও Exports-এ কি প্রভাব ফেলল?

Mergers, Demergers, ও Acquisitions কিভাবে Stock Prices-কে Affect করে?

1. Immediate Volatility

Mergers, Demergers, অথবা Acquisitions সম্পর্কিত News Public হওয়া মাত্রই Stock Price-এ Sharp Movement দেখা যায়। Trading Volume বেড়ে যায় এবং Market-এ Speculation শুরু হয়।

2. Target Company-এর ওপর প্রভাব

Example

Corus Group-কে Tata Steel Acquire করার সময় Target Company-র Share Price Acquisition Premium-এর কারণে দ্রুত বৃদ্ধি পেয়েছিল।

3. Acquiring Company-র ওপর প্রভাব

Example

Tata Steel-এর Share Price Corus Group Acquire করার পর Debt Concern এবং Integration Risk-এর কারণে চাপের মুখে পড়ে।

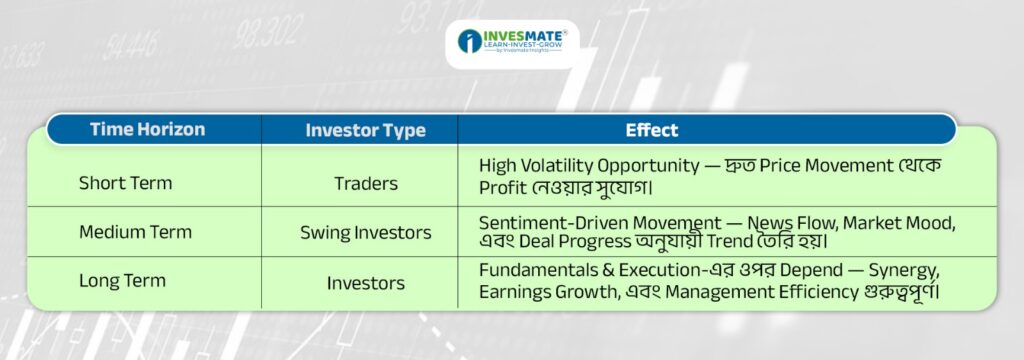

Short-Term Vs Long-Term Investor Impact

Mergers, Demergers, এবং Acquisitions-এর সময় Market Behaviour সময়ভেদে পরিবর্তিত হয়। Short-Term-এ Volatility বেশি থাকে, Medium-Term-এ Sentiment Trend তৈরি করে, এবং Long-Term-এ আসল Value নির্ধারিত হয় Business Fundamentals ও Integration Success-এর মাধ্যমে।

Also Read: Union Budget 2026–27: Growth, Governance ও Market Impact—সবকিছুর একটি Ground-Level Analysis

Investors-এর জন্য গুরুত্বপূর্ণ Risk Factors —

- Cultural Clash

দুই Company-র Work Culture আলাদা হলে Team Coordination ভেঙে যেতে পারে। এতে Productivity কমে এবং Integration ধীর হয়ে যায়। - Synergy Failure

যে Cost Saving বা Revenue Growth আশা করা হয়েছিল, তা বাস্তবে Achieve নাও হতে পারে। এতে Deal-এর মূল উদ্দেশ্য ব্যর্থ হয়। - Key Employee Exit

Merger বা Acquisition-এর পর গুরুত্বপূর্ণ Employee চাকরি ছাড়তে পারে। এতে Business Continuity এবং Client Relationship ক্ষতিগ্রস্ত হয়। - Overvaluation

Target Company-র জন্য অতিরিক্ত Premium দিলে Acquirer-এর Shareholder Value কমে যেতে পারে। ভবিষ্যতে Return On Investment Weak হয়। - High Debt Load

Debt নিয়ে Deal করলে Interest Cost বেড়ে যায়। এতে Profit Margin ও Cash Flow-এর ওপর চাপ পড়ে। - Brand Damage

Integration-এর সময় Brand Identity পরিবর্তন হলে Customer Trust কমতে পারে। Loyal Customer Base হারানোর ঝুঁকি থাকে। - Regulatory Issues

Approval Delay বা Legal বাধা Deal বাতিল বা Delay তৈরি করতে পারে। এতে Market Uncertainty বাড়ে এবং Stock Price প্রভাবিত হয়।

অনেক Merger বা Acquisition Execution Failure-এর কারণে প্রত্যাশিত Value তৈরি করতে ব্যর্থ হয়।

Mergers, Demergers, And Acquisitions কি সবসময় Value Create করে?

সব Corporate Deal Value Create করে না। সফলতা নির্ভর করে কয়েকটি গুরুত্বপূর্ণ বিষয়ের ওপর—

- Deal Valuation সঠিক কি না।

- Strategic Logic Strong কি না।

- Integration Capability রয়েছে কি না।

- Management Quality কেমন।

Corporate Events-এর সময় Investor-এর কী করা উচিত?

- Deal Details গভীরভাবে পড়ুন।

- Acquirer না Target—কে বেশি Benefit পাচ্ছে বুঝুন।

- Funding Method (Debt vs Equity) বিশ্লেষণ করুন।

- Long-Term Growth Potential মূল্যায়ন করুন।

- নিজের Risk Tolerance Reevaluate করুন।

অনেক ক্ষেত্রে Wait And Watch Strategy গ্রহণ করাই সবচেয়ে বিচক্ষণ সিদ্ধান্ত হতে পারে।

Also Read: Fractal Analytics-এর IPO Analysis: এটি কি Enterprise AI-এর Emerging Future-এ Invest করার সুযোগ!

উপসংহার

Mergers, Demergers, এবং Acquisitions Corporate Growth-এর Powerful Tool হলেও এগুলো কখনোই Risk-Free নয়। Stock Price Reaction কোনো Fixed Rule অনুসরণ করে না—Short-Term Traders Volatility-কে কাজে লাগায়, আর Long-Term Investors Business Fundamentals ও Execution Quality বিশ্লেষণ করে সিদ্ধান্ত নেয়।

একটি সফল Acquisition একটি Company-কে সম্পূর্ণ Transform করতে পারে, আবার একটি দুর্বলভাবে পরিকল্পিত Deal বহু বছর ধরে Shareholder Value ধ্বংস করতে পারে। Investor-দের জন্য মূল বার্তা একটাই: Deal ভালোভাবে বোঝুন, Risk Manage করুন, এবং Long-Term দৃষ্টিভঙ্গি বজায় রাখুন।

FAQs

Acquisition-এর ক্ষেত্রে Acquiring Company সাধারণত বাজারদরের চেয়ে বেশি দামে শেয়ার কিনতে সম্মত হয়, যাকে Acquisition Premium বলা হয়, এবং এই অতিরিক্ত মূল্য প্রদানের প্রত্যাশায় Target Company-এর শেয়ারমূল্য দ্রুত বৃদ্ধি পায়।

Demerger-এর ফলে বিদ্যমান Shareholders নতুন Entity-র শেয়ার পায়, যার মাধ্যমে Hidden Value Unlock হয়, পৃথক Valuation পাওয়া যায়, এবং প্রতিটি Business নিজস্ব Strategy অনুযায়ী আরও কার্যকরভাবে পরিচালিত হতে পারে।

Hostile Takeover হলো Target Company-র Management-এর সম্মতি ছাড়া নিয়ন্ত্রণ নেওয়ার প্রচেষ্টা, যা সাধারণত বাজারে High Volatility, Rumour-Driven লেনদেন, এবং Short-term Trading-এর সুযোগ সৃষ্টি করে।

সব Merger সফল হয় না, কারণ Cultural Clash, প্রত্যাশিত Synergy Achieve করার ব্যর্থতা, গুরুত্বপূর্ণ Employee-দের Exit, এবং Weak Integration Planning অনেক সময় Deal-কে ব্যর্থ করে দেয়।

এ ধরনের খবর এলে Investor হিসেবে Deal Valuation, Funding Structure, Strategic Fit, এবং সম্ভাব্য ঝুঁকি বিশ্লেষণ করা এবং আবেগপ্রসূত সিদ্ধান্ত এড়িয়ে চলা উচিত।

Demerger সবচেয়ে বেশি Value তৈরি করে তখন, যখন একটি Conglomerate-এর বিভিন্ন ব্যবসার Growth Profile ও Margin Structure ভিন্ন হয় এবং পৃথক Entity হিসেবে Listed হলে বিনিয়োগকারীরা প্রতিটি ব্যবসার প্রকৃত Valuation করতে সক্ষম হয়।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply