Stock Market-এ Invest করার সময় আমরা সাধারণত Entry নিয়ে বেশি ভাবি—কোন Stock কিনব, কখন কিনব, কত দামে কিনব। কিন্তু বাস্তবে Long-term Success নির্ভর করে আরও একটি গুরুত্বপূর্ণ বিষয়ের উপর—সেটা হলো সঠিক সময়ে Exit নেওয়া।

অনেক সময় Profit চললেও আমরা Sell করতে ভয় পাই, আবার Loss-এ গেলে Hope-এ ধরে রাখি। ফলে Decision হয় Emotion-driven, Logic-driven নয়।

এই ব্লগে আমরা আলোচনা করব, কোন কোন Signal দেখে বুঝবেন কখন Stock ধরে রাখা ঠিক, আর কখন সময়মতো Exit নেওয়াই সবচেয়ে বুদ্ধিমানের কাজ—যাতে আপনি একজন আরও Disciplined ও Successful Investor হতে পারেন।

কেন Stock থেকে Exit নেওয়া এত কঠিন?

Stock Buy করার সময় আমরা যতটা Confident থাকি, Sell করার সময় ততটাই Confused হয়ে পড়ি। তখন Decision আর শুধু Chart বা Number দেখে হয় না, মাথার ভেতরে Fear আর Hope একসাথে কাজ করে।

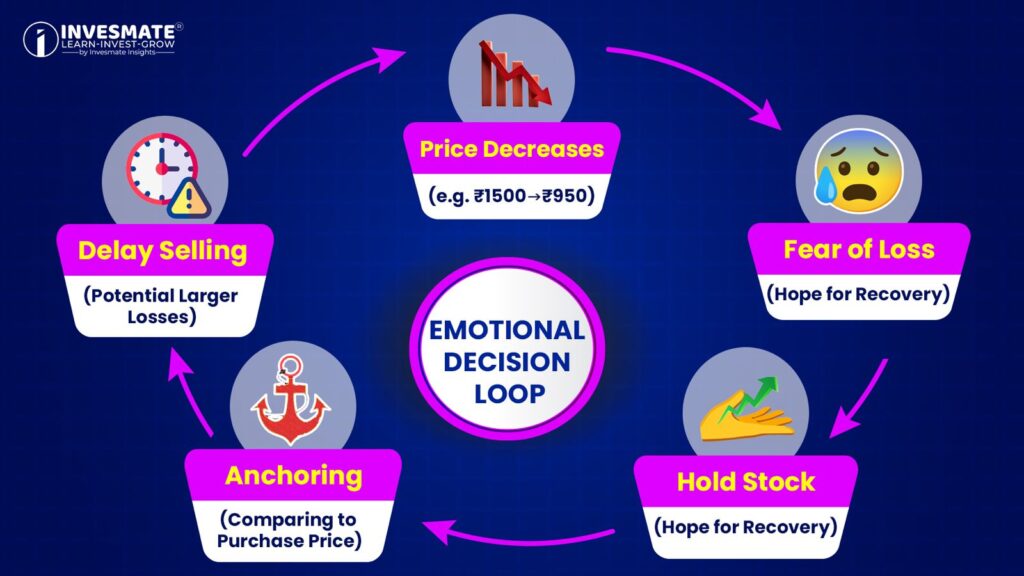

ধরা যাক, আপনি ₹1,500 দামে একটি Stock কিনলেন। দাম নেমে গেল ₹1,200—ভাবলেন, “এখন Sell করলে Loss হবে, আর একটু Wait করি।” পরে সেটা আরও নেমে ₹950। তখনও মন বলছে, “এত নিচে তো আর যাবে না, এখান থেকে Bounce করবে।”

এখানেই কাজ করে Anchoring—আমরা বর্তমান দামের বদলে নিজের Buy Price-এর সাথেই আটকে থাকি।

ধীরে ধীরে তৈরি হয় একটা Emotional Trap—

Price পড়ে → Loss-এর ভয় → Sell না করা → Recovery-এর আশা → Delay → Loss আরও বাড়ে।

এর সাথে যোগ হয় Loss Aversion আর Overconfidence।

সফল Investor হতে গেলে সবচেয়ে জরুরি Skill হলো—সময়মতো, Emotion নয়, Logic দিয়ে Exit নেওয়া।

কারণ Entry ঠিক হলে Profit আসে, কিন্তু Exit ঠিক হলে Capital বাঁচে, আর Capital বাঁচলেই Long-term Game-এ টিকে থাকা যায়।

Also Read: মার্কেট Movement সহজে বোঝার Smart উপায়

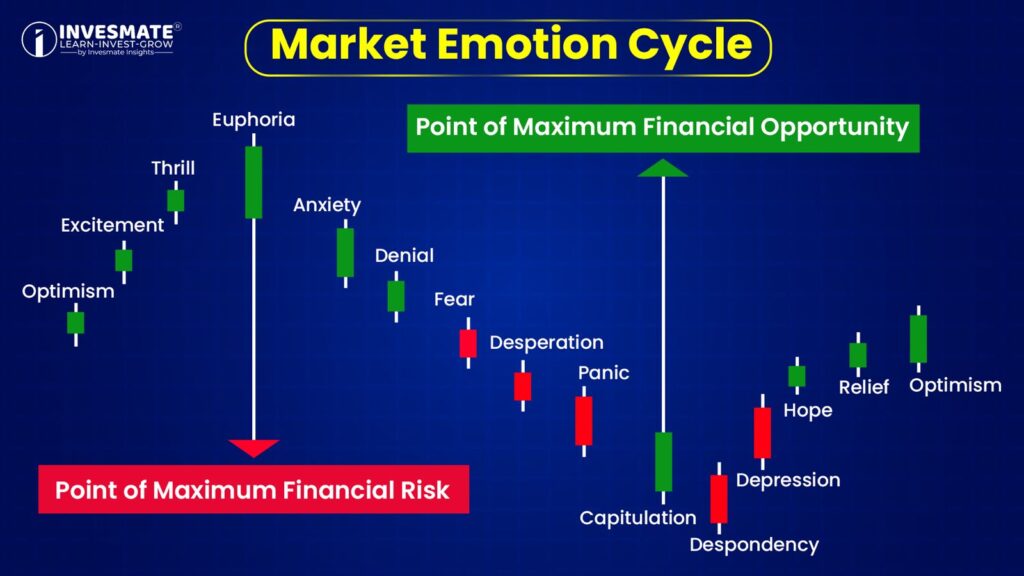

Market Emotion Cycle

Market শুধু Price-এর ওঠানামা নয়, এটা আসলে Investor Emotion-এরও একটা চক্র। সময়ের সাথে সাথে আবেগ Optimism → Euphoria → Fear → Panic → Hope → Relief—এইভাবে ঘুরতে থাকে। এই Cycle বোঝা গেলে পরিষ্কার হয়, কখন Emotion নয়, Logic দিয়ে Decision নেওয়া দরকার।

Novice Investors

নতুনদের সবচেয়ে বড় সমস্যা হলো “Profit হারানোর ভয়”। সামান্য Gain-ই তাদের কাছে বড় সাফল্য মনে হয়, তাই তারা তাড়াতাড়ি Sell করে দেন। প্রতিটা Red Candle-কে বিপদের Signal ভাবেন। এখানে কাজ করে Loss Aversion Bias—ক্ষতির যন্ত্রণা লাভের আনন্দের চেয়ে অনেক বেশি তীব্র লাগে।

Intermediate Investors

কিছুদিন Market-এ Profit করার পর অনেকের মধ্যে Overconfidence চলে আসে। তারা ভাবেন, Market তারা পুরো বুঝে ফেলেছেন এবং একদম Bottom-এ কিনে একদম Top-এ Sell করতে পারবেন। এই Overconfidence-ই অনেক সময় ভুল Entry–Exit-এর কারণ হয়।

Experienced Investors

অভিজ্ঞ Investor-রা Emotion নয়, Process Follow করেন। তারা ভয়ের বশে নয়, বরং Plan অনুযায়ী Exit নেন—

Target পূরণ হলে, Valuation বেশি হয়ে গেলে, Fundamentals দুর্বল হলে বা Portfolio Rebalancing দরকার হলে।

Also Read: Options Trading-এ Profit করার Smart উপায়

কখন বুঝবেন কোনো Stock থেকে বেরিয়ে আসার সময় হয়েছে?

চলুন, এবার প্রতিটা গুরুত্বপূর্ণ Signal ধাপে ধাপে বুঝে নিই-

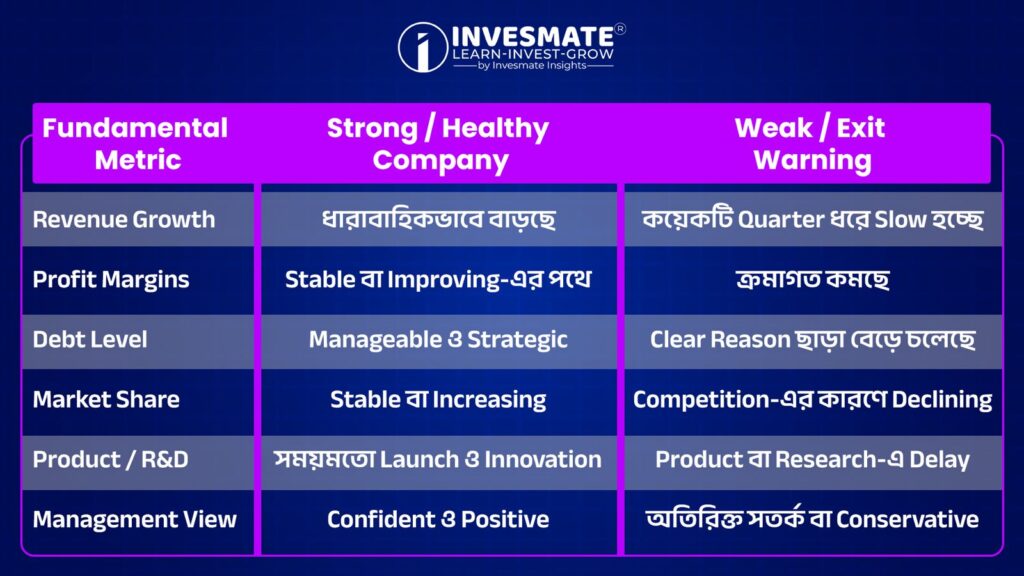

1. Fundamentals Weak হওয়ার লক্ষণ

কোনো কোম্পানির Long-term Performance মূলত নির্ভর করে তার Revenue Growth, Profit Margin, Debt Level, Market Position এবং Innovation-এর উপর। সাধারণভাবে দেখা যায়, যখন এগুলো একসাথে ধীরে ধীরে দুর্বল হতে শুরু করে, তখন সেই Stock ভবিষ্যতে Underperform করার ঝুঁকি বাড়ে।

যে Warning Signs গুলো লক্ষ্য করা জরুরি—

- একাধিক Quarter ধরে Sales Growth Slow হয়ে যাওয়া

- Operating ও Net Margin ক্রমাগত চাপে থাকা

- স্পষ্ট Plan ছাড়া Debt বেড়ে যাওয়া

- Competition-এর কারণে Market Share কমা

- নতুন Product বা Technology-তে Delay

- Management Commentary ক্রমে Cautious হওয়া

এই ধরনের পরিবর্তন দেখা দিলে Emotion নয়, বরং Fundamental Deterioration-এর ভিত্তিতে সময়মতো Exit নেওয়াই Capital Protect করার সবচেয়ে ভালো উপায়।

Fundamentals Comparison: কখন Exit Signal পাওয়া যায়

👉 মনে রাখবেন: সাময়িক ওঠানামা স্বাভাবিক, কিন্তু দীর্ঘ সময় ধরে Fundamentals দুর্বল থাকলে Stock-এর Long-term Growth Power কমে যায়, তখন Exit নিয়ে ভাবা জরুরি।

Also Read: মার্কেটে Risk Management-এর একটি বিশেষ উপায়

2. যখন আরও ভালো Investment Opportunity সামনে আসে

Investing-এ শুধু Profit–Loss নয়, Opportunity Cost বোঝাটাও জরুরি। কোনো Stock-এ Capital আটকে রেখে যদি তার থেকে ভালো Growth সম্ভাবনাওয়ালা Stock miss করেন, তাহলে Long-term Return কমে যেতে পারে।

কেন এটা গুরুত্বপূর্ণ?

Market Leadership সময়ের সাথে সাথে বদলায়

- আজ যে Sector বা Company Leader, কাল তারা Slow হতে পারে, আর নতুন Theme সামনে আসতে পারে। Stagnant Stock-এ Capital আটকে থাকলে সেই নতুন Growth Story ধরার সুযোগ নষ্ট হয়।

Low Growth Stock-এ Capital আটকে থাকা মানেই Hidden Loss

- কোনো Stock খুব খারাপ না করলেও, আরও ভালো Return-এর Option থাকলে পুরনো Stock ধরে রাখা মানেই Invisible Loss। Capital Shift করলে Return Potential ও Portfolio Quality—দুটোই Improve হয়।

Clear Growth Path মানে Better Portfolio

- Structural Growth, Favorable Policy আর Secular Trend থাকা Company-র Earnings বেশি Predictable হয়, Risk তুলনামূলক কম থাকে।

সোজা কথায়, শুধু Loss এড়ানোর জন্য নয়, Better Opportunity ধরার জন্যও সময়মতো Exit নেওয়া জরুরি।

3. যখন Stock Overvalued হয়ে যায়

Psychology অনুযায়ী, যেসব Stock-এ Profit চলছে, সেগুলো Investor-রা সহজে Sell করতে চান না। মনে হয়, “এত ভালো চলছে, এখন কেন বেরোব?” এই ভাবনাকেই Behavioural Finance-এ Winner ধরে রাখার প্রবণতা বলা হয়। কিন্তু কোনো Stock তখনই Overvalued হয়, যখন তার Price দ্রুত বাড়ে, অথচ Business Performance সেই গতিতে Improve করে না।

Overvaluation বোঝার কিছু Clear Signal—

- Industry Average-এর তুলনায় P/E Ratio অনেক বেশি

- Revenue বা Profit না বাড়লেও Price একতরফা Rally

- Market-এ অতিরিক্ত Speculation

- Broker বা Analyst-দের Target Cut / Neutral–Negative View

- Management Guidance ধীরে ধীরে Cautious হয়ে যাওয়া

এই Phase-এ সময়মতো Exit নিলে শুধু Profit Protect হয় না, Downside Risk-ও কমে।

সোজা কথায়, Stock “Winner” হলেই ধরে রাখা সবসময় ঠিক নয়। যখন Price আর Fundamentals-এর Gap অনেক বেড়ে যায়, তখন Emotion নয়, Valuation Discipline মেনে Exit নেওয়াই Smart Strategy।

4. যখন কোনো Stock কেনার মূল কারণটাই আর ঠিক থাকে না

যে কারণে আপনি কোনো Stock কিনেছিলেন—Growth আসবে, Business Expand করবে, Profit বাড়বে—সময় গেলে যদি দেখেন বাস্তবে সেগুলো হচ্ছে না, তাহলে বুঝতে হবে আপনার আগের Decision-এর ভিত্তিটাই দুর্বল হয়ে গেছে।

যে Warning Signs গুলো দেখলে সতর্ক হওয়া দরকার—

- Growth Plan বারবার Delay বা Slow হওয়া

- নতুন Rule বা Policy-তে Margin বা Business Model চাপের মুখে পড়া

- Management বদলের সাথে Strategy-তে বড় পরিবর্তন

- Competition বেড়ে Market Share কমতে থাকা

- Core Product বা Service-এর Demand দুর্বল হওয়া

- Profitability কমা বা Cash Flow টানাটানি শুরু হওয়া

কিছু Typical Situation যেখানে কেনার মূল যুক্তি আর Valid থাকে না—

নিয়মিত এভাবে নিজের কেনার কারণগুলো Review করলে আপনি Market Noise নয়, বরং নিজের Long-term Strategy অনুযায়ী Stock ধরে রাখা বা সময়মতো Exit নেওয়ার সিদ্ধান্ত নিতে পারবেন।

Also Read: Multiple Candlestick Chart Pattern

5. যখন Technical Analysis বলছে Trend Weak হচ্ছে

Fundamental ঠিক থাকলেও অনেক সময় Price Action আগেই Warning দেয় যে Momentum কমছে। তাই Technical Analysis ব্যবহার করা হয় Trend-এর Early Change ধরার জন্য, যাতে দেরিতে Exit নিতে না হয়।

যে Technical Signal গুলো Exit-এর ইঙ্গিত দিতে পারে—

- গুরুত্বপূর্ণ Long-term Support ব্রেক করে নিচে Close করা

- Chart-এ Head & Shoulders বা Double Top-এর মতো Reversal Pattern তৈরি হওয়া

- ধারাবাহিকভাবে Lower High ও Lower Low তৈরি হওয়া

- Price বাড়লেও Volume কমে যাওয়া (Weak Participation)

- Overall Market Strength দুর্বল হওয়া

এই Signal গুলো সাধারণত Trend ঘুরতে শুরু করার সময়েই দেখা যায়। তাই এগুলো নজরে রাখলে সময়মতো Profit Book করা এবং Correction এলে জমানো Gain Protect করা সহজ হয়।

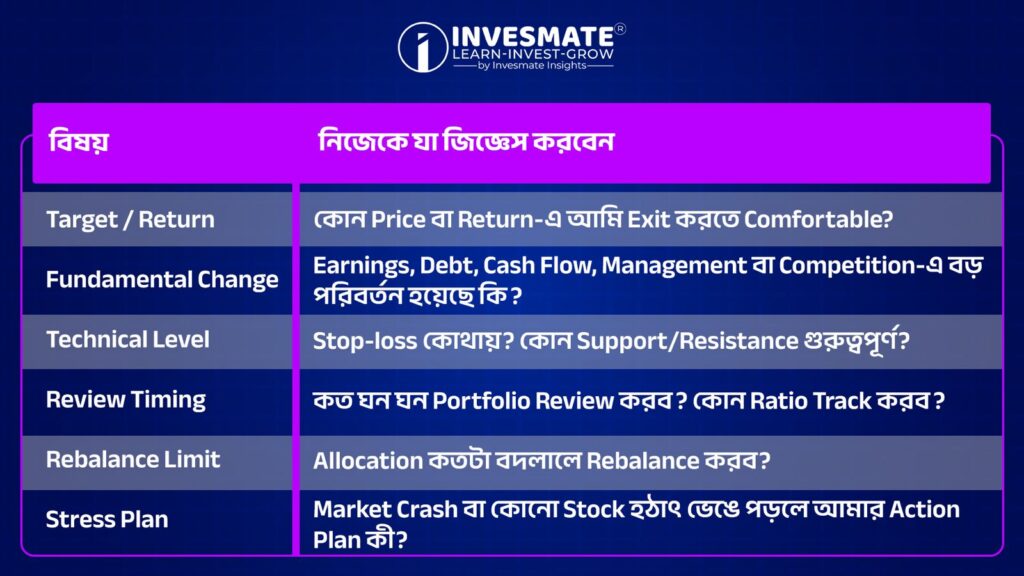

কিভাবে একটি কার্যকর Exit Strategy গড়ে তুলবেন?

একটা গুছানো Exit Plan থাকলে সিদ্ধান্ত Emotion নয়, Logic দিয়ে নেওয়া যায়। আগে থেকেই ঠিক করে রাখলে—কোন পরিস্থিতিতে, কোন Price-এ বা কোন Signal পেলে Exit নেবেন—Market যতই Volatile হোক, আপনি নিজের Plan থেকে বিচ্যুত হবেন না। এতে Long-term-এ Portfolio আরও Stable, Disciplined এবং Risk-controlled থাকে।

ভালো Exit Strategy মানে Market-এর Noise নয়, নিজের Plan, Rule আর Discipline মেনে Decision নেওয়া—আর এটিই দীর্ঘমেয়াদে একজন Successful Investor হওয়ার আসল শক্তি।

Also Read: Profitable Trading-এর একটি Best Technique

উপসংহার

Stock Market-এ Success শুধু ভালো Stock বাছাই করার উপর নয়, বরং ঠিক সময়ে সঠিক Exit নেওয়ার Discipline-এর উপরও নির্ভর করে। Emotion দিয়ে নয়, Fundamentals, Technicals, Opportunity Cost আর নিজের Financial Goal মিলিয়ে যদি আপনি Exit Plan করেন, তাহলে Loss Control করা যেমন সহজ হয়, তেমনই Profit Protect করাও সম্ভব হয়।

মনে রাখবেন, Market সবসময় সুযোগ দেবে, কিন্তু Capital বাঁচলে তবেই সেই সুযোগ কাজে লাগানো যাবে। তাই Long-term Successful Investor হতে গেলে সবচেয়ে বড় Skill হলো—Logic-based, Planned এবং Disciplined Exit নেওয়ার অভ্যাস।

FAQs

যখন Company-র Fundamentals দুর্বল হতে শুরু করে, Valuation Overpriced হয়ে যায়, Trend ভেঙে যায় বা আরও ভালো Investment Opportunity সামনে আসে—তখন সময়মতো Exit নেওয়া সবচেয়ে বুদ্ধিমানের কাজ।

কারণ Greed আর “আরও বাড়বে” এই Hope কাজ করে। Behavioural Bias-এর জন্য আমরা Winner ধরে রাখতে চাই, ফলে Logical Exit নিতে দেরি হয়ে যায়।

শুধু Hope-এর উপর ধরে রাখা ঠিক নয়। যদি Fundamentals বা Trend নষ্ট হয়ে যায়, তাহলে Capital বাঁচানোর জন্য সময়মতো Loss cut করাই Long-term-এর জন্য ভালো।

হ্যাঁ। Support Break, Lower High–Lower Low, Reversal Pattern, Weak Volume এগুলো Trend দুর্বল হওয়ার Signal দেয় এবং সময়মতো Exit নিতে সাহায্য করে।

আগে থেকেই Target, Stop-loss, Fundamental Change, Technical Level আর Portfolio Review Rule ঠিক করে রাখলে Emotion নয়, Plan অনুযায়ী Exit নেওয়া সহজ হয়।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply