Key Takeaways

- Bull Put Spread হলো একটি Limited-Risk Strategy, যা হালকা Upmove বা Stable Market-এ Income Generate করতে সাহায্য করে।

- এই Strategy-তে একই Expiry-তে একটি Higher Strike Put Sell করা হয় এবং একটি Lower Strike Put Buy করা হয়।

- Expiry-তে Price যদি Higher Strike-এর উপরে থাকে, তাহলে Max Profit (Net Credit) পাওয়া যায়; আর Max Loss সীমাবদ্ধ থাকে—(Strike Difference – Net Credit)।

- Moderately Bullish বা Support-Holding মার্কেটে Bull Put Spread বেশ কার্যকর, কারণ এতে Premium Income ও Controlled Risk—দুটোই থাকে।

Options Trading-এ নিয়মিত Profit করতে চাইলে শুধু Direction ধরলেই হয় না—প্রয়োজন Smart Strategy, যেখানে Risk কমিয়ে Stable Income তৈরি করা যায়। ঠিক এমনই একটি জনপ্রিয় ও প্রমাণিত উপায় হলো Bull Put Spread।

আজকের মার্কেটে Sudden Volatility, Sharp Moves—সব মিলিয়ে Direct Option Buying অনেক সময় Risky হয়ে যায়। কিন্তু Bull Put Spread শুরুতেই আপনাকে Premium Income দেয় এবং Maximum Loss আগেই নির্ধারণ করে রাখে। তাই যারা Low-Risk এর মধ্যে Steady Return খোঁজেন, তাদের জন্য এটি একদম Perfect Credit Spread Strategy।

এই ব্লগে আমরা বিস্তারিত দেখব—Bull Put Spread ঠিক কী, কীভাবে কাজ করে, কখন ব্যবহার করা উচিত, Profit–Loss কীভাবে হিসাব হয়, এবং কোন Market Condition-এ এটি সবচেয়ে ভালো কাজ করে।

Bull Put Spread কী?

Bull Put Spread হলো একটি Options Trading Strategy, যা ব্যবহার করা হয় যখন মনে হয় যে স্টকের দাম মাঝারি মাত্রায় বাড়বে। এই কৌশলে ট্রেডার একই সঙ্গে — একটি OTM Put Option কেনেন এবং একটি উচ্চ Strike Price-এর ITM Put Option বিক্রি করেন। উভয় অপশনের Underlying Asset এবং Expiry একই থাকে। সাধারণত বাজারে Uptrend চললে এই স্ট্র্যাটেজি ব্যবহার করা হয়।

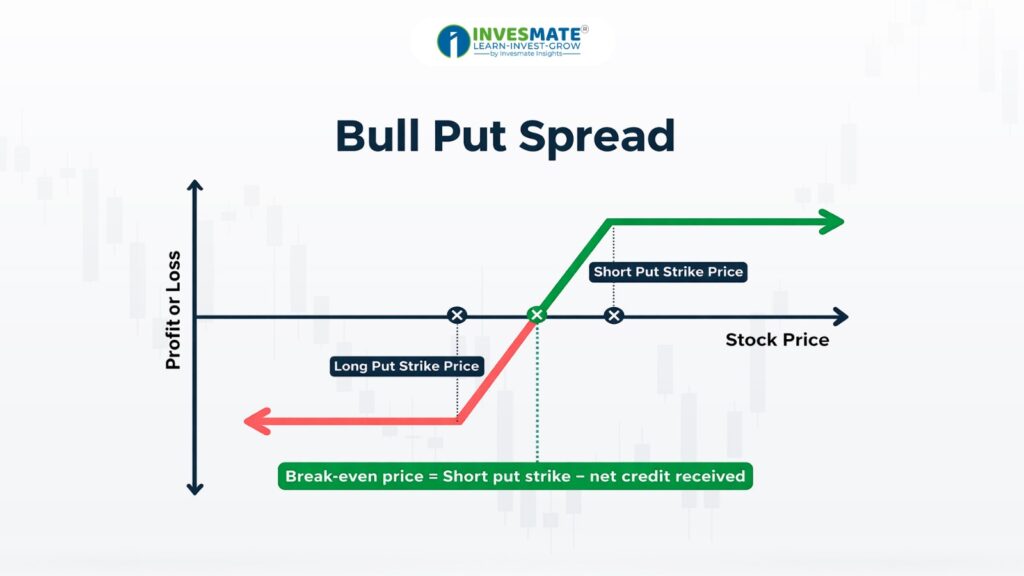

Bull Put Spread কীভাবে কাজ করে?

Bull Put Spread হলো যেখানে দুটি Put Option ব্যবহার করা হয়—একটি বেশি Strike Price-এ Sell করা হয় (Short Put) এবং একটি কম Strike Price-এ Buy হয় (Long Put)। Put Option ক্রেতাকে নির্দিষ্ট দামে শেয়ার বিক্রি করার অধিকার দেয়, তবে বাধ্যতামূলক নয়।

এই Stratagy-তে Maximum Profit হয় যখন Expiry শেষে Stock বা Underlying Asset-এর Price Short Put-এর Strike Price-এর উপরে থাকে।

অর্থাৎ, এটি সবচেয়ে ভালো কাজ করে যখন ট্রেডার মনে করেন Price Slowly Upward Move করবে বা নির্দিষ্ট লেভেলের ওপরে থাকবে।

Bull Put Spread-এর মাধ্যমে ট্রেডার Stock বা Underlying Asset নিজের কাছে না রেখেও মার্কেটের সামান্য ঊর্ধ্বগতি থেকে Income করতে পারেন।

Risk ও Limited, কারণ Maximum Loss হলো— (দুটি Strike Price-এর পার্থক্য) – (Net Credit Received)

তবুও মার্কেট বিপরীত দিকে গেলে বা Premium দ্রুত বাড়লে কিছু পরিস্থিতিতে ট্রেড আগেই Close করা Smart সিদ্ধান্ত হতে পারে।

Bull Put Spread-এর Formula

Bull Put Spread-এর Maximum Loss, Maximum Profit এবং Break-even Point নির্ধারণ করতে নিচের ফর্মুলা ব্যবহার করা হয়:

Note: Bull Put Spread Position Enter করার সাথে সাথেই ট্রেডার তার Maximum Gain (Net Premium Credit) Secure করেন। Expiry যত এগিয়ে আসে, Market Movement–এর ওপর ভিত্তি করে Position-এ Profit বা Loss তৈরি হতে পারে। নিচে একটি Detailed Example দিয়ে পুরো Strategy Flow Explained করা হলো।

Bull Put Spread বোঝার সহজ উদাহরণ

নিচের Example টি দেখুন:

একজন Trader একটি Bull Put Spread Set করেন। তিনি প্রথমে একটি Put Option Buy করেন 70 টাকা প্রিমিয়ামে, যার Strike Price 26,000 এবং Expiry September মাসে। একই সময়ে তিনি আরেকটি Put Option Sell করেন 150 টাকা প্রিমিয়ামে, যার Strike Price 26,500 এবং একই Expiry।

উভয় Put Option-এর Underlying হলো NIFTY, যা বর্তমানে 26,150-এ ট্রেড করছে।

উপরের তথ্যের সারসংক্ষেপ

Trader দুটি Option ব্যবহার করার সময় প্রথমে Long Put (26,000 Strike) Buy করেন, যার জন্য তাকে 70 টাকা Cash Outflow দিতে হয়—কারণ এটি একটি OTM Put। অন্যদিকে তিনি Short Put (26,500 Strike) বিক্রি করেন, যার জন্য তিনি 150 টাকা Cash Inflow পান—এটি একটি ITM Put হওয়ায় প্রিমিয়াম তুলনামূলক বেশি।

দুটি পরিমাণ মিলিয়ে Net Premium দাঁড়ায়:

₹150 – ₹70 = ₹80 (Per Unit)

Lot Size 75 হলে:

₹80 × 75 = ₹6,000 Net Cash Inflow

অর্থাৎ, ট্রেড শুরু করার মুহূর্তেই Trader এই Bull Put Spread থেকে ₹6,000 Net Cash Inflow পান।

এখন ধরে নিন—Expiry মাস এসে গেছে।

নিচের Table-এ Expiry-র দিনে NIFTY-এর বিভিন্ন সম্ভাব্য Price অনুযায়ী এই Bull Put Spread-এর Ne Profit–Loss-র Position দেখানো হলো।

উদাহরণ হিসেবে, যদি NIFTY 26,600-এ থাকে, তাহলে Long Put (26,000) কোনো Profit দেবে না এবং Short Put (26,500) কোনো Loss দেবে না।

এর ফলে ট্রেডার শুধুমাত্র শুরুতে পাওয়া ₹6,000 Net Premium Profit হিসেবে পাবেন।

যদি NIFTY 25,900 থাকে, তাহলে Long Put থেকে লাভ হবে 26,000 – 25,900 = ₹100 এবং Short Put থেকে ক্ষতি হবে 26,500 – 25,900 = ₹600।

যেহেতু ট্রেডার শুরুতে ₹80 Net Premium পেয়েছেন, তাই প্রতি Unit Final Loss দাঁড়ায় ₹100 – ₹600 + ₹80 = –₹420। Lot size 75 হলে মোট Loss হবে –₹420 × 75 = –₹31,500। এটাই এই Bull Put Spread-এর Maximum Loss।

NIFTY Bull Put Spread-এর Formula প্রয়োগ

- Maximum profit = ₹80 × 75 = ₹6,000

- Maximum loss = (26,500 – 26,000 – 80) × 75 = ₹31,500

- Breakeven point = 26,500 – 80 = 26,420

উপরের টেবিলের সঙ্গেই এই গণনা করা মানগুলো পুরোপুরি মিলে যায়।

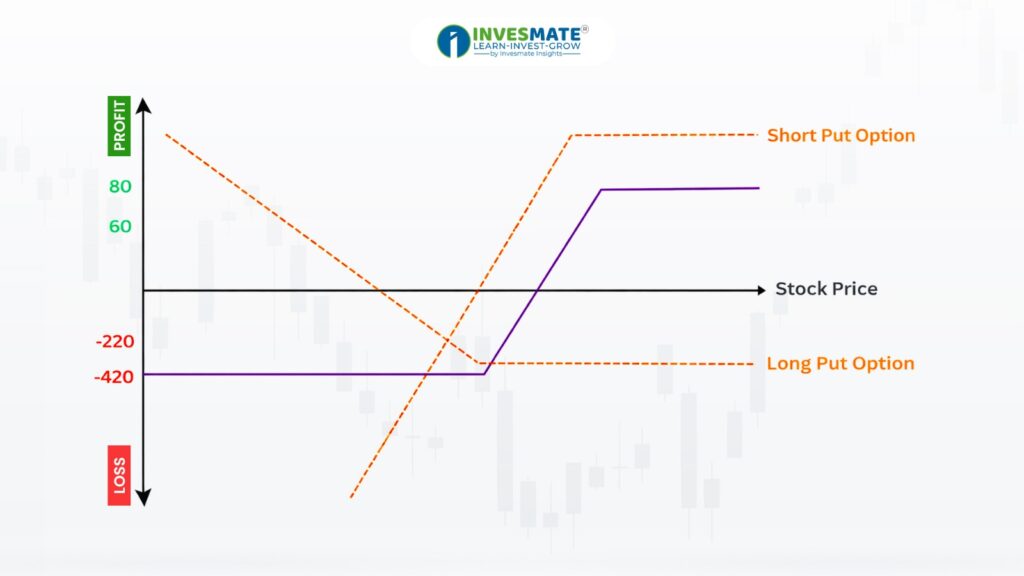

Visual Representation

উপরের Detailed Example-টি নিচে একটি Visual Format-এ Represent করা হলো।

Where:

- Purple Line পুরো Strategy-র Final Payoff Outcome দেখায়।

- Dotted Yellow Lines আলাদাভাবে Long Put Option এবং Short Put Option-এর Individual Payoff বোঝায়।

অর্থাৎ, Blue Line আসলে এই দুইটি Dotted Yellow Line-এর Combined Payoff Structure।

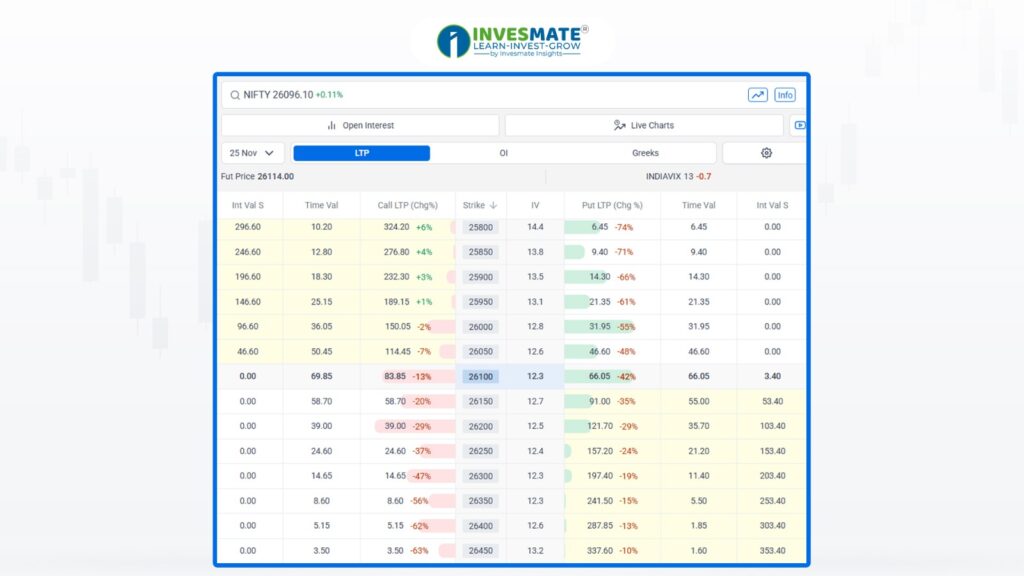

Bull Put Spread Example

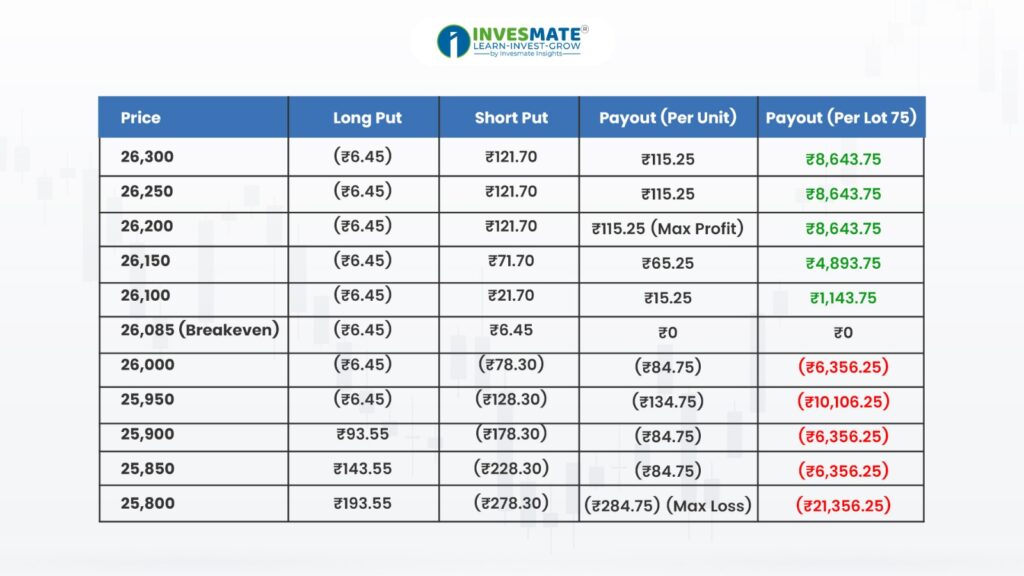

ধরা যাক, NIFTY বর্তমানে 26,096-এ ট্রেড করছে। একজন ট্রেডার মনে করছেন যে আগামী কয়েক দিন NIFTY Sideways থেকে Slightly Bullish থাকতে পারে। এই View অনুযায়ী তিনি একটি Bull Put Spread সেট করেন—যেখানে তিনি প্রথমে 25,800 Strike-এর একটি Out-of-the-Money Put Option ₹6.45 Premium-এ Buy করেন এবং একই সঙ্গে 26,200 Strike-এর একটি In-the-Money Put Option ₹121.70 Premium-এ Sell করেন। উভয় অপশনই September 2025 Expiry-র জন্য নেওয়া হয়েছে।

উপরের Bull Put Spread-এর ক্ষেত্রে Maximum Profit, Maximum Loss এবং Break-even Point কত?

এই ট্রেডে Net Premium দাঁড়ায় ₹115.25 (₹121.70 Short Put Premium – ₹6.45 Long Put Premium), এবং Lot Size 75 হলে মোট Net Premium হয় ₹8,643.75।

Bull Put Spread-এর Formula অনুযায়ী তিনি হিসাব করেন:

Maximum Profit = ₹115.25 (Per Unit)

Lot Size 75 হলে: ₹115.25 × 75 = ₹8,643.75

Maximum Loss = 26,200 – 25,800 – 115.25 = ₹284.75 (Per Unit))

Lot Size 75 হলে: ₹284.75 × 75 = ₹21,356.25

Break-even Point = 26,200 – 115.25 = 26,084.75

নিশ্চিত হওয়ার জন্য, তিনি একটি Payout Table তৈরি করেন:

Bull Put Spread Exit Strategy

Trading সবসময় পরিকল্পনা মতো চলে না—তাই আগেই একটি Proper Exit Strategy থাকা খুব গুরুত্বপূর্ণ। বিশেষ করে Options Trading-এ, যেখানে Risk বেশি, একটি Clear Exit Plan ট্রেডারকে Sudden Market Move থেকে Protect করে এবং কোন লেভেলে ট্রেড Close করতে হবে তা বুঝতে সাহায্য করে।

Bull Put Spread-এর Exit অনেক সময় একটু Tricky হতে পারে। Expiry-এর আগে ট্রেড Close করার প্রয়োজন হতে পারে—

যাতে Short Put-এর কারণে আপনাকে Underlying Asset Forcefully Buy করতে না হয়, অথবা Price দ্রুত নিচে নামলে Maximum Loss Avoid করা যায়।

একটি Bull Put Spread পুরোপুরি Exit করতে হলে ট্রেডারকে Short Put Buy করে Position Close করতে হয় এবং Long Put Sell করে Close করতে হয়। এতে পুরো Spread Safeভাবে Close হয় এবং Loss Effectively Limit করা যায়।

Also Read: কল অপশন বোঝার জন্য নতুনদের জন্য একটি গাইড।

Also Read: পুট অপশন বোঝার জন্য নতুনদের জন্য একটি গাইড।

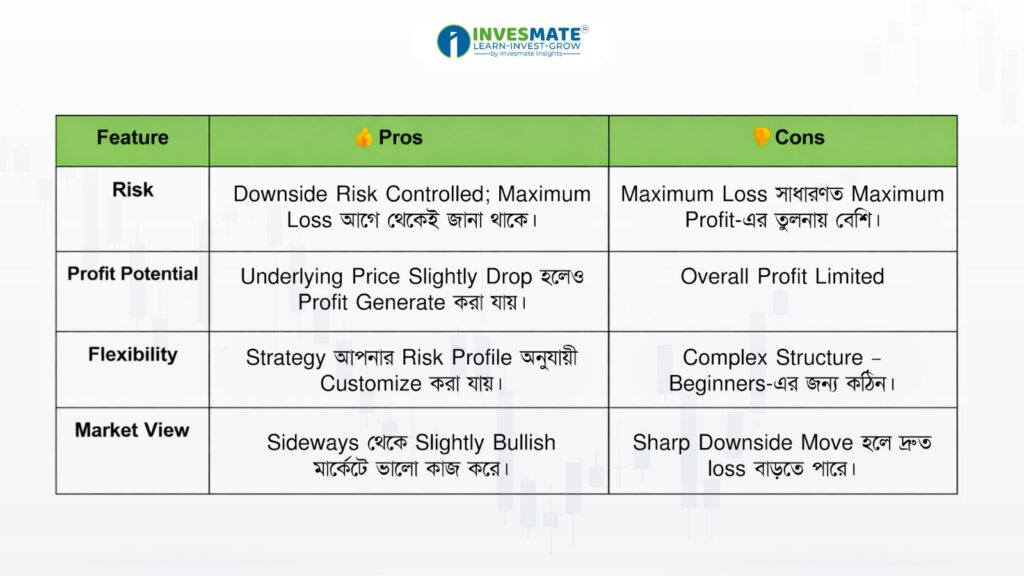

Pros and Cons of Bull Put Spreads

Impacts Of Variables

Bull Put Spread-এ একটি Short Put ও একটি Long Put থাকে, তাই বিভিন্ন Market Variable পরিবর্তনের প্রভাব এখানে একটু আলাদা। নিচে সংক্ষেপে Impact দেওয়া হলো:

1.Stock Price Change

Bull Put Spread একটি Bullish Strategy—Strategy ভালো Perform করে, আর Price Down হলে Performance খারাপ হয়।

এই Position-এর Net Delta Positive, আর Delta Change খুব বেশি না হওয়ায় এটিকে বলা হয় Near-Zero Gamma Position।

Gamma বোঝায়: Stock Price Change হলে Delta কতটা Change হবে।

Also Read: Delta in Options কি? এবং এটি কীভাবে কাজ করে?

2. Changes In Volatility (IV)

IV বাড়লে সাধারণত Option Premium বাড়ে, কিন্তু Bull Put Spread-এ Impact খুব কম, কারণ দুই Put-এর Vega একে অপরকে Offset করে। তাই এটি একটি Near-Zero Vega Position।

Vega বোঝায়: Volatility 1% Change হলে Option Price কতটা Change হবে।

Also Read: Option Trading এ Vega কি এবং এটি কীভাবে ব্যবহার করা হয়?

3. Time (Time Decay / Theta)

Time Decay বা Theta-এর Effect Strike-এর অবস্থানের ওপর নির্ভর করে:

- Price যদি Short Strike-এর উপরে থাকে → Theta ট্রেডারের পক্ষে (Profit বাড়ে)

- Price যদি Long Strike-এর নিচে থাকে → Theta Negative (Loss বাড়ে)

- Price যদি দুই Strike-এর মাঝে থাকে → Net Impact খুব কম

Also Read: Option Trading এ Theta কি এবং এটি কীভাবে ব্যবহার করা হয়?

4. Early Assignment Risk

American Options যেকোনো সময় Exercise করা যায়। Bull Put Spread-এ Assignment Risk শুধু Short Put-এ থাকে।

Price যদি Short Strike-এর নিচে যায়, Assignment-এর সম্ভাবনা বাড়ে—বিশেষ করে Ex-Dividend Date-এ।

এমন পরিস্থিতিতে ট্রেডার চাইলে আগে থেকেই Exit করতে পারেন।

Also Read: অপশন ট্রেডিং এর ATM, ITM, OTM কি?

The Bottom Line

A Bull Put Spread হলো একটি জনপ্রিয় Vertical Options Strategy, যেখানে Profit যেমন Limited, Loss-ও তেমনি Pre-Defined — ফলে Controlled Risk-এর মধ্যে ট্রেড করা যায়। সামান্য Bullish বা Sideways Market View থাকলে এই Strategy বেশ কার্যকর।

Options Trading সহজ নয়—Delta, Gamma, Vega, Theta-এর মতো Variables নতুনদের জন্য কঠিন হতে পারে। তাই ট্রেড নেওয়ার আগে নিজের Risk Tolerance বোঝা জরুরি।

সঠিক Planning ও Risk Management থাকলে Bull Put Spread ট্রেডারদের জন্য একটি Consistent এবং Practical Income Strategy হতে পারে।

FAQs

হ্যাঁ, যদি Expiry-তে Price Short Put Strike-এর উপরে থাকে, তাহলে পুরো Net Premium-টাই Profit হিসেবে রাখা যায়।

যখন Market Sideways থেকে Slightly Bullish থাকবে বলে আশা করেন এবং Price Support Level ধরে রাখবে—এমন ভিউতে এই Strategy সবচেয়ে কার্যকর।

Bull Call Spread একটি Debit Strategy, এবং Market-এ Moderate Upmove আশা করলে এটি ভালো কাজ করে।

Market বিপরীতে গেলে Loss কমানোর জন্য Strike Shift করা, Roll Forward/Backward করা বা Position Modify করাকেই Adjustment বলা হয়।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply