Stock Market-এ Invest করার সময় কি কখনো ভেবেছেন— যে Company-তে আপনি টাকা লাগাচ্ছেন, সেটি আদৌ ভালো Perform করছে কি না? তার Growth কতটা Sustainable? Management কতটা Efficient? এবং সবকিছুর শেষে—সেই Company আপনার Portfolio-র জন্য সত্যিই Safe & Profitable Choice কি না? এই প্রশ্নগুলোর উত্তরই নির্ধারণ করে আপনার Return, Risk Level এবং Portfolio-র Overall Stability। তাই একজন Investor হিসেবে Smart Decision নিতে হলে Company-র Performance Analysis সম্পর্কে পরিষ্কার ধারণা থাকা অত্যন্ত জরুরি।

Investor হিসেবে আপনাকে প্রথমেই যে জিনিসটি বুঝতে হবে, তা হলো—যা Measure করা যায়, তা-ই Judge করা যায়। আপনি কোনো Company-তে Invest করছেন মানে, তার Financial Health, Growth Trend এবং Stability কতটা Realistic—তা আপনাকে Data দেখে বুঝতে হবে। অনুমান বা Market Noise-এর ওপর ভরসা করলে Investment Decision Weak হয়ে যেতে পারে। আর এখানেই KPI—Key Performance Indicators—আপনার সবচেয়ে বড় Guiding Tool হিসেবে কাজ করতে পারে।

এই Blog-এ আমরা জানব—KPI কী, এটি কত ধরণের হয়, কেন এটি Investors-এর জন্য গুরুত্বপূর্ণ, এবং Company Analysis-এ এর Role কী।

KPI কী?

Key Performance Indicator (KPI) হলো এমন একটি Measurable Value, যা বলে দেয় কোনো Company তার লক্ষ্য কতটা Effectively অর্জন করছে। একজন Investor-এর জন্য KPI হলো—একটি কোম্পানির আসল Strength, Stability এবং Future Potential বোঝার Scorecard।

বিভিন্ন ধরনের KPI একটি কোম্পানির Performance-এর নানা দিক তুলে ধরে, যেমন—

1.Financial Metrics

যেমন—Revenue Growth Rate, Profit Margin, ROE, ROCE

এগুলো দেখে Investor বুঝতে পারে কোম্পানির Financial Base কতটা শক্ত।

2.Customer-Related Metrics

যেমন—Customer Satisfaction Score, Customer Retention Rate

এগুলো বলে দেয় কোম্পানি তার Consumer Base কতটা ধরে রাখতে পারছে—যা Future Growth-এর জন্য Critical।

3.Operational Metrics

যেমন—Production Efficiency, Inventory Turnover

এগুলো Industry-based কোম্পানিতে Efficiency এবং Cost Control বোঝার জন্য গুরুত্বপূর্ণ।

4.Employee-Related Metrics

যেমন—Employee Retention Rate, Productivity Index

Stable Workforce সাধারণত Better Performance ও Strong Execution Capacity নির্দেশ করে।

5.Strategic Metrics

যেমন—Market Share Growth, Innovation Index

Investor হিসেবে এগুলো আপনাকে বুঝতে সাহায্য করে কোম্পানিটি ভবিষ্যতে Industry Leader হওয়ার Potential রাখে কি না।

সাধারণভাবে ব্যবহৃত KPI-গুলি

Investors সাধারণত যে KPIs সবচেয়ে বেশি ব্যবহার করেন সেগুলো হলো এমন Metrics যা কোম্পানির Financial State, Efficiency, Profitability এবং Growth Potential দ্রুত বুঝতে সাহায্য করে। যেমন Revenue Growth, Net Profit Margin, Operating Margin, ROE, ROCE, EPS Growth—এগুলো দেখেই প্রথম ধারণা পাওয়া যায় ব্যবসাটি স্থিতিশীলভাবে বাড়ছে কি না। এছাড়াও, Cash Flow Stability, Debt Level বা Customer Retention-এর মতো KPIs-ও অনেক সময় Industry অনুযায়ী Critical হয়ে ওঠে। এই Frequently Used KPI-গুলি হলো সেই মূল Indicators যেগুলো Investor-কে দ্রুত Filter করতে সাহায্য করে কোন কোম্পানি Strong এবং কোনগুলো Risky।

KPI-এর প্রকারভেদ

KPI মূলত দুই ধরণের—একটি ভবিষ্যৎকে Predict করে, আরেকটি অতীতের Performance Evaluate করে।

1.Leading KPI

Leading KPI হলো আগাম সংকেত যা ভবিষ্যতের পারফরম্যান্সের সম্ভাব্য দিক নির্দেশ করে। এগুলো কোম্পানি বা ব্যবসার ম্যানেজমেন্টকে Early Action নেওয়ার সুযোগ দেয় এবং সম্ভাব্য ঝুঁকি বা Growth Opportunity চিহ্নিত করতে সাহায্য করে।

উদাহরণ:

- Customer Acquisition Rate → আগামী মাসের Sales Growth বা Revenue-এর Growth নির্দেশ করতে পারে।

- Order Book Growth → ভবিষ্যতের Production বা Delivery Demand বোঝায়।

- Website Traffic / App Downloads → সম্ভাব্য Conversions এবং Revenue Growth-এর পূর্বাভাস দেয়।

2.Lagging KPI

Lagging KPI হলো এমন কিছু Metrics যা কোনো কোম্পানির অতীত Performance এবং Final Outcomes পরিমাপ করে। এগুলো দেখায় কোম্পানি ইতিমধ্যে কী অর্জন করেছে এবং তার Historical Strength কতটা স্থিতিশীল—যা Evaluation-এর জন্য ব্যবহৃত হয়।

উদাহরণ:

4. Quarterly Revenue / Net Profit → শেষ Period-এ কোম্পানির Sales ও Profitability বোঝায়।

5. Return on Equity (ROE) / Return on Capital Employed (ROCE) → Capital Utilization-এর Historical Result নির্দেশ করে।

6. Gross & Operating Margin → আগের Operational Efficiency বোঝায়।

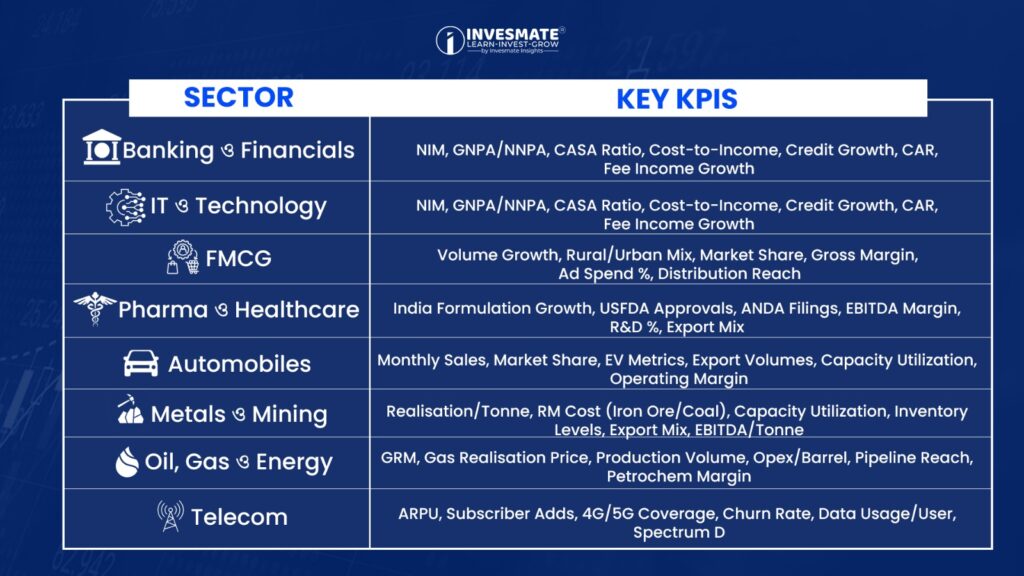

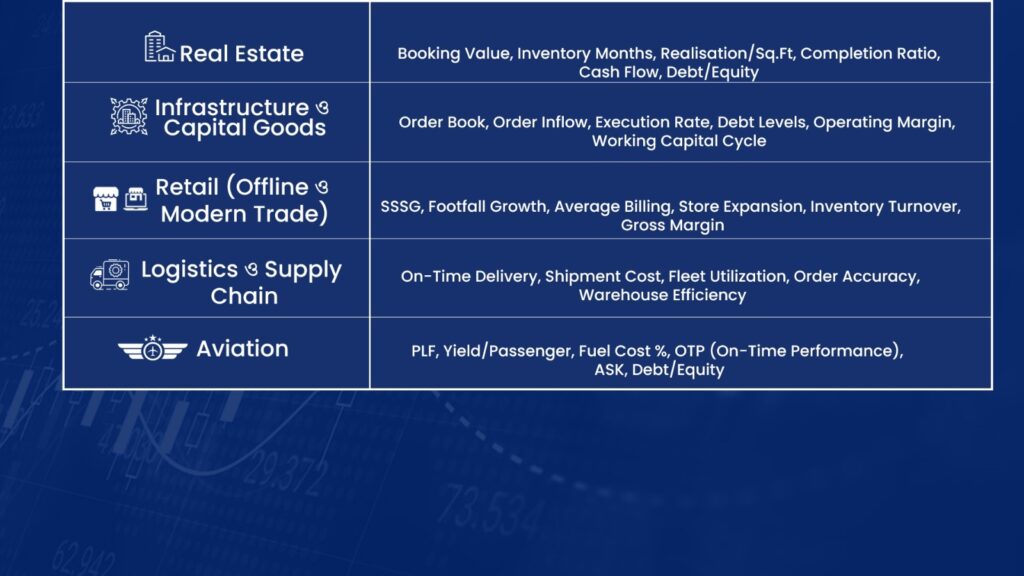

এক নজরে Sector-wise গুরুত্বপূর্ণ কিছু KPIs-

একজন Investor-এর জন্য KPI কেন গুরুত্বপূর্ণ?

Investor-এর কাছে KPI ঠিক এমন একটি Filter-এর মতো কাজ করে যা Raw Information থেকে Essential Insights আলাদা করে দেয়। Revenue Growth, Profit Margins, Market Share, Customer Acquisition Rate—এসব KPI দেখে আপনি বুঝতে পারবেন Company বাস্তবে কতটা Progress করছে এবং একই Industry-র অন্যান্য Competitor-এর তুলনায় এর Position কেমন।

এর পাশাপাশি KPI আপনাকে আরও একটি বড় জিনিস বুঝতে সাহায্য করে—এই Company-এর বর্তমান Performance তার Long-Term Potential-এর সঙ্গে Match করে কি না। অনেক সময় কোনো Company Short-Term-এ ভালো Perform করলেও তার Efficiency, Cash Flow বা Debt Structure Long-Term Risk তৈরি করে। KPI-এর মাধ্যমে এই Gap বা Mismatch Early Stage-এ ধরে ফেলা যায়। ফলে আপনার Decision-Making আর Guesswork হয় না; হয়ে ওঠে Balanced, Logical ও Data-Driven।

KPI নিয়মিত Track করার সবচেয়ে বড় সুবিধা হলো—

Investor খুব দ্রুত বুঝতে পারে Market Condition বদলালে কোম্পানির Performance-এ কী পরিবর্তন হচ্ছে, কোন মেট্রিক Improve করছে, আর কোনটি Deteriorate করছে। অর্থাৎ KPI ট্রেন্ড ধরতে সাহায্য করে।

Stock Analysis-এ কীভাবে KPI ব্যবহার করবেন? (Step-by-Step Guide)

- Business Model আগে পরিষ্কারভাবে বুঝুন

KPI Analysis শুরু করার আগে কোম্পানির Business Model ভালোভাবে বোঝা জরুরি, কারণ কোন সেক্টরের কোম্পানি তার ওপরই নির্ভর করে কোন KPI সবচেয়ে গুরুত্বপূর্ণ। Manufacturing, IT, Banking—প্রতিটি সেক্টরের Operations আলাদা, তাই তাদের KPI-ও আলাদা। কোম্পানি কীভাবে আয় করে, খরচ নিয়ন্ত্রণ করে এবং Scalability তৈরি করে—এই ধারণা পরিষ্কার থাকলে KPI বুঝতে অনেক সহজ হয়। - Sector Benchmark-এর সাথে Compare করুন

KPI কখনোই আলাদা করে দেখা উচিত নয়; সবসময় একই সেক্টরের Competitor-দের সাথে তুলনা করতে হবে। কোনো কোম্পানির সংখ্যা প্রথম নজরে ভালো মনে হলেও, যদি পুরো সেক্টরের Standard তার চেয়ে বেশি হয়, তাহলে সেই কোম্পানির Performance আসলে Average বা Weak হতে পারে। তাই Sector Benchmark Comparison না করলে KPI-এর Real Strength বোঝা যায় না। - Long-Term KPI Trend দেখুন (3–5 বছর)

এক বছরের বা এক কোয়ার্টারের KPI দেখে Investment Decision নেওয়া বড় ভুল। কোম্পানির Stability ও Growth বুঝতে হলে 3–5 বছরের Trend দেখতে হবে। Long-Term Trend বলে দেয় কোম্পানি ধারাবাহিকভাবে উন্নতি করছে কি না, নাকি পারফরম্যান্সে ওঠানামা বেশি। Trend দেখলে One-Time Profit, Sudden Decline বা Temporary Impact সহজেই ধরা যায়। - Management Commentary ও Earnings Call পড়ুন

KPI আপনাকে Number দেয়, কিন্তু সেই Number-এর Meaning বা Reason দেয় Management Commentary। Management কী বলছে, তারা ভবিষ্যৎ নিয়ে কতটা আত্মবিশ্বাসী, কোন চাপ বা ঝুঁকি সামনে দেখছে—এসব তথ্য Earnings Call এবং Investor Presentation থেকেই জানা যায়। KPI বাড়ছে বা কমছে—এর পেছনের প্রকৃত কারণ বোঝা না গেলে Analysis অসম্পূর্ণ থাকে। - KPI-কে Financial Statements-এর সাথে Match করুন

KPI কখনোই আলাদা করে বিচার করা উচিত নয়; এগুলো সবসময় Profit & Loss, Balance Sheet এবং Cash Flow Statement-এর সাথে মিলিয়ে দেখতে হয়। শুধুমাত্র KPI দেখে Growth মনে হতে পারে, কিন্তু Financial Statements দেখলে অনেক সময় তার পিছনে দুর্বলতা ধরা পড়ে—যেমন Profit বাড়লেও Cash Flow কমে যাওয়া, বা Revenue বাড়লেও Debt অস্বাভাবিকভাবে বৃদ্ধি পাওয়া। তাই KPI এবং মূল হিসাবনিকাশ একে অপরকে Validate করে কি না, সেটি নিশ্চিত করা জরুরি। - Risk Indicators অবশ্যই Check করুন

Stock Analysis-এ KPI যতটা গুরুত্বপূর্ণ, Risk Indicator ততটাই Critical। কারণ একটি কোম্পানি Growth দেখালেও তার ভেতরে লুকিয়ে থাকা ঝুঁকি ভবিষ্যতে বড় সমস্যা তৈরি করতে পারে। Debt বাড়ছে কি না, Margin কমছে কি না, Inventory অস্বাভাবিকভাবে জমছে কি না—এগুলো জানতে পারলেই বোঝা যায় কোম্পানি কতটা Safe বা Vulnerable। KPI-এর পাশাপাশি Risk Indicator Track করলে Investment Decision অনেক বেশি Balanced এবং নিরাপদ হয়।

KPI Reporting

KPI Reporting মূলত এমন একটি Process যেখানে কোম্পানি নিয়মিত তার Performance Indicators প্রকাশ করে এবং এগুলো কীভাবে পরিবর্তিত হচ্ছে তার ব্যাখ্যা দেয়। একটি ভালো KPI Report শুধু সংখ্যা দেখায় না, বরং সেই সংখ্যার Trend, পরিবর্তন, কারণ এবং ভবিষ্যৎ দিকনির্দেশনা স্পষ্টভাবে তুলে ধরে।

Investor-এর জন্য KPI Reporting অনেক গুরুত্বপূর্ণ কারণ এটি Management Transparency-র প্রতিফলন। Company যত পরিষ্কারভাবে KPI Report করে, ততই আপনি তাদের Performance, Strategy এবং Future Preparedness ভালোভাবে বুঝতে পারবেন।

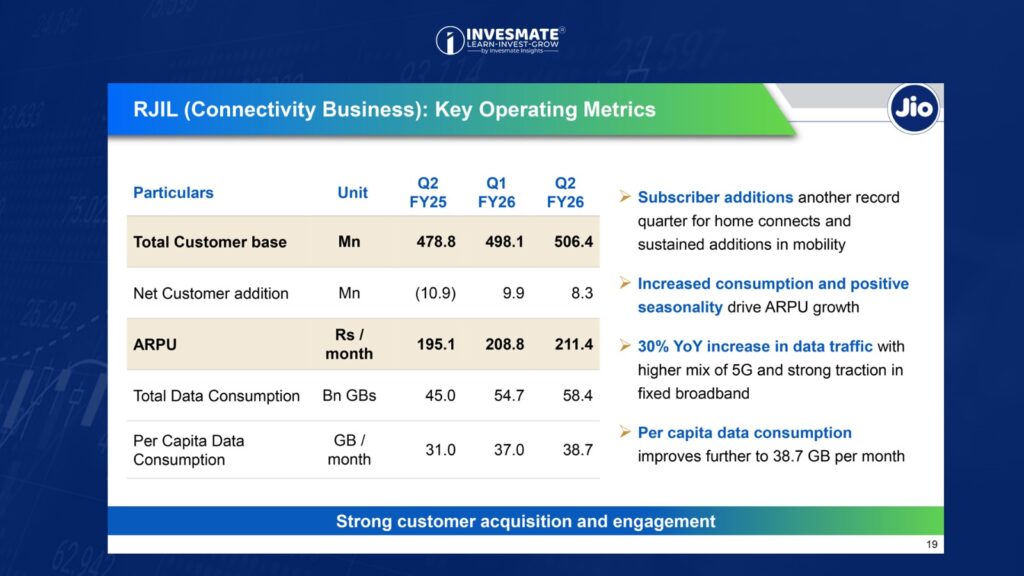

নিচে Reliance Jio Infocomm Limited-এর Q2 FY26-এর KPI Reporting-এর একটি Snapshot উদাহরণ হিসেবে দেওয়া হলো–

Good KPI-এর মূল বৈশিষ্ট্য

একটি Effective KPI সবসময় এমন হওয়া উচিত যা Measurable, Clear, Relevant এবং Actionable। ভালো KPI এমনভাবে Designed থাকে যাতে এটি সরাসরি বুঝিয়ে দেয় কোম্পানি তার Target পূরণের পথে আছে কি না। KPI যদি Industry-এর সাথে পুরোপুরি Align না হয়, বা এমনভাবে তৈরি হয় যা Track করা কঠিন, তাহলে তা Investor-এর কোনো কাজে আসে না। একটি Good KPI সহজে বোঝার মতো, নির্ভরযোগ্য Data-এর ওপর ভিত্তি করে তৈরি, এবং Future Decision-Making-এ Guide করার মতো হওয়া উচিত—যাতে Investor Real Picture দেখতে পারেন এবং স্মার্ট সিদ্ধান্ত নিতে পারেন।

উদাহরণ:

ধরুন একটি FMCG কোম্পানি “Inventory Days” KPI রিপোর্ট করছে। যদি Inventory Days হঠাৎ বেড়ে যায়, Investor বুঝতে পারে—Demand কমছে বা Stock জমে থাকছে। Future Sales-এ চাপ আসতে পারে, তাই কোম্পানিকে Production ও Distribution Strategy ঠিক করতে হবে। অর্থাৎ KPI Real Action-কে Trigger করে।

অন্যদিকে, Banking-এ একটি গুরুত্বপূর্ণ KPI হলো “Gross NPA Ratio”। যদি কোনো ব্যাংকের NPA YoY বা QoQ বাড়তে থাকে, Investor সঙ্গে সঙ্গে বুঝতে পারে—Loan Book Quality খারাপ হচ্ছে, Default বাড়ছে এবং ভবিষ্যতে Provisioning Cost বাড়তে পারে। এটি সরাসরি Bank-এর Profitability-তে প্রভাব ফেলবে। তাই এটি একটি Perfect Action-Oriented KPI।

KPI Analysis-এ যে যে ভুলগুলো এড়ানো জরুরি

অনেক Investor KPI Analysis করেও কয়েকটি সাধারণ ভুলের কারণে ভুল সিদ্ধান্ত নিয়ে ফেলেন। তাই যে ভুলগুলো এড়িয়ে চলা উচিত —

- শুধুমাত্র Profit দেখে সিদ্ধান্ত নেওয়া।

- Short-Term Quarterly Results-এ অতিরিক্ত Reaction দেখানো।

- Sector Benchmark Ignore করা।

- KPI Variance-এর কারণ না বোঝা।

- Management Commentary Skip করা।

- One-Time Profit বা Loss যাচাই না করা।

Also Read: মার্কেটে Risk Management-এর একটি বিশেষ উপায়

KPI-এর তথ্য কোথায় এবং কীভাবে পাওয়া যাবে?

একজন Retail Investor হিসেবে KPI খুঁজে পাওয়া আজ আর কঠিন নয়। বেশিরভাগ গুরুত্বপূর্ণ KPI আপনি নিচের Source-গুলো থেকেই সহজে পেয়ে যাবেন—

• Annual Report (AR) — কোম্পানির Most Reliable KPI Data ও Long-Term Performance Summary এখানে থাকে।

• Quarterly Results / Investor Presentation — প্রতি Quarter-এ Updated KPI, Trend, Margin ও Growth Highlights পাওয়া যায়।

• BSE / NSE Filings — Officially Reported Ratios, Financial Statements ও KPI Disclosure এখানেই আসে।

• Screener / TickerTape / Trendlyne — দ্রুত Compare করার জন্য Ready KPI Metrics, Ratios ও 5–10 Years Trend পাওয়া যায়।

• Brokerage Research Reports — Analyst-দের Deep Study নির্ভর KPI Breakdown ও Future Estimates পাওয়া যায়।

• Earnings Call / Management Commentary — কোম্পানির KPI-এর Future Direction, Challenges ও Growth Outlook বোঝা যায়।

Also Read: Meesho-র IPO Analysis: Growth, Risk এবং Opportunity মিলিয়ে কোম্পানিটির প্রয়োজনীয় সব তথ্য

শেষমত

একজন Retail Investor-এর জন্য KPI বোঝা মানে শুধু কিছু Numbers বোঝা নয়—এটা আসলে একটি কোম্পানির আসল Health, Stability এবং Future Direction পড়ে ফেলার ক্ষমতা তৈরি করা। Market Noise বা Short-Term Movement আপনাকে ভুল পথে নিয়ে যেতে পারে, কিন্তু KPI আপনাকে দেখায় প্রকৃত সত্য—কোম্পানি আসলে কোথায় দাঁড়িয়ে আছে এবং কোথায় যেতে পারে। Revenue Growth, Margins, ROE, Market Share, Customer Metrics থেকে শুরু করে Management Commentary—সবকিছু মিলিয়েই KPI একটি সম্পূর্ণ Performance Story তুলে ধরে।

সবচেয়ে বড় কথা, KPI-based Analysis আপনার সিদ্ধান্তকে করে তোলে Logical, Balanced এবং Data-Driven। আপনি খুব সহজেই বুঝতে পারেন কোন কোম্পানি সত্যিই Sustainable Growth দেখাচ্ছে এবং কোন কোম্পানি লুকানো ঝুঁকির মধ্যে রয়েছে। তাই স্মার্ট Investing-এর প্রথম ধাপ হলো সঠিক KPI চিহ্নিত করা, Trend Track করা এবং এগুলোকে Financial Statements-এর সঙ্গে মিলিয়ে দেখা। Consistent KPI Study করলে আপনি শুধু ভালো স্টকই বাছবেন না—আপনার Portfolio হবে আরও Safe, Strong এবং Future-Ready।

FAQs

সাধারণত Revenue Growth, Net Profit Margin, Operating Margin, ROE, ROCE, EPS Growth, Cash Flow, Debt Level—এগুলোই সবচেয়ে গুরুত্বপূর্ণ Base KPIs।

Leading KPI ভবিষ্যতের Performance আগেই ইঙ্গিত দেয় (যেমন Order Book, Customer Acquisition)। Lagging KPI অতীত Performance দেখায় (যেমন Revenue, Profit, ROE)।

না। KPI সম্পূর্ণ সেক্টরভেদে আলাদা হয়। যেমন—Banking-এ NPA ও CASA গুরুত্বপূর্ণ, FMCG-তে Volume Growth, Telecom-এ ARPU, IT-তে Deal Wins ও Attrition Rate গুরুত্বপূর্ণ KPI।

না। KPI বোঝার জন্য 3–5 বছরের Trend দেখা জরুরি। এতে Stability, Growth Pattern এবং Hidden Risk ধরা পড়ে।

Annual Report, Quarterly Results, Investor Presentation, BSE/NSE Filings—এগুলো সবচেয়ে নির্ভরযোগ্য। Screener/TickerTape ট্রেন্ড দেখার জন্য ভালো।

সবসময় নয়। KPI বাড়ার কারণ বুঝতে হবে। Profit বাড়লেও Cash Flow কমতে পারে, বা Revenue বাড়লেও Debt বাড়তে পারে—তাই Cross-Check করা উচিত।

KPI মূলত Long-Term Health দেখায়। Short-Term Trading-এর জন্য Price Action, Volume, Technical Indicators বেশি Relevant।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply