একটি কোম্পানির আসল Value বা “Worth” বোঝা ব্যবসা ও বিনিয়োগের সিদ্ধান্ত নেওয়ার সবচেয়ে গুরুত্বপূর্ণ ধাপগুলোর একটি। আপনি যদি কোনো কোম্পানির শেয়ার কিনতে চান, দুটি প্রতিষ্ঠানকে Merge করতে চান, Fund Raise করতে চান, কিংবা নিজের কোম্পানির Growth কতটা হয়েছে তা নির্ধারণ করতে চান — তাহলে কোম্পানির Valuation আপনাকে তার আর্থিক অবস্থার একটি পরিষ্কার ধারণা দেবে।

এই ব্লগে আমরা জানব — কোম্পানির Valuation আসলে কী, কেন এটি এত গুরুত্বপূর্ণ, এবং Professional-রা কীভাবে বিভিন্ন পদ্ধতিতে একটি কোম্পানির Value নির্ধারণ করেন।

কোম্পানি Valuation কী?

কোম্পানি Valuation হলো কোনো ব্যবসার অর্থনৈতিক মূল্য বা Economic Value নির্ধারণ করার প্রক্রিয়া। এটি বিনিয়োগকারী, মালিক এবং আর্থিক প্রতিষ্ঠানকে বোঝাতে সাহায্য করে যে কোম্পানিটি আসলে বাজারে কতটা মূল্যবান।

সহজভাবে বলতে গেলে, Valuation হলো সেই Assumption, যেটি বোঝায়—যদি কোম্পানিটি আজ Open Market-এ বিক্রির জন্য তোলা হয়, তাহলে এর দাম কত হতে পারে।

Valuation শুধু সংখ্যার বিষয় নয়। এটি দুটি দিককে অন্তর্ভুক্ত করে:

- Quantitative দিক — এটি মূলত Financial Numbers-এর ওপর ভিত্তি করে হিসাব করা হয়। যেমন কোম্পানির মোট Assets, Sales বা Revenue, Profit, Debt ইত্যাদি সরাসরি কোম্পানির Financial Strength দেখায়।

- Qualitative দিক — এটি Numbers নয়, কিন্তু কোম্পানির মান মূল্যায়ন করে। যেমন Brand Reputation, Management Quality, Market Position, Consumer Trust ইত্যাদির ভিত্তিতে কোম্পানির Future Growth এবং Stability দেখা যায়।

কেন কোম্পানি Valuation গুরুত্বপূর্ণ?

কোম্পানির মূল্যায়ন কেবল বড় বড় M&A (Merger and Acquisition) বা IPO-র জন্যই নয়, বরং এটি অনেক Strategic ও আর্থিক সিদ্ধান্তে গুরুত্বপূর্ণ ভূমিকা পালন করে।

Start Up হোক বা Public কোম্পানি—Valuation সবক্ষেত্রেই স্বচ্ছতা ও সঠিক সিদ্ধান্ত গ্রহণের মূল ভিত্তি।

কোম্পানি Valuation কিভাবে কাজ করে?

Valuation কোনো একক সূত্রে নির্ভর করে না। এটি কয়েকটি ধাপে সম্পন্ন হয়, যাতে Final value বাস্তব আর্থিক অবস্থাকে প্রতিফলিত করে।

1. উদ্দেশ্য ও পরিধি নির্ধারণ

প্রথমেই ঠিক করতে হয় কেন Valuation করা হচ্ছে। এটি যদি Merger, Investment, বা Tax হিসাবের জন্য হয়—তাহলে সেই অনুযায়ী পুরো Approach, Data Source, আর Method বেছে নেওয়া হয়। এছাড়া, Scope ঠিক করে দেয় কোম্পানির কোন অংশটা Value করা হবে এবং কোন Stakeholder-রা এতে যুক্ত থাকবেন।

2. Financial ও Operational তথ্য সংগ্রহ

এই ধাপে নিচের তথ্যগুলো সংগ্রহ করা হয় —

- Balance Sheet ও Income Statement

- Asset ও Liability-এর বিবরণ

- Product, Consumer ও Competitor সম্পর্কিত তথ্য

- Industry ও অর্থনৈতিক পরিস্থিতি

এই Data-গুলি পরবর্তী Calculation-এর ভিত্তি হিসেবে কাজ করে।

3. সঠিক Valuation Method নির্বাচন

কোনো কোম্পানির Value নির্ধারণের অনেক পদ্ধতি (যেমন DCF, Market Ratio, বা Asset-based) আছে। তবে কোন Method ব্যবহার করা হবে, তা নির্ভর করে কোম্পানির Size, Sector, Data Availability, এবং Valuation-এর উদ্দেশ্যের ওপর।পরবর্তী অংশে আমরা এই মূল Valuation Method-গুলো একে একে দেখব।

4. Data Analysis ও Adjustment

Formula ব্যবহারের আগে Analysts-রা কয়েকটি Adjustment করেন, যাতে Calculation আরও Accurate হয়। যেমন—তারা এককালীন লাভ বা ক্ষতি (One-time Gains/Losses) বাদ দিতে পারেন, Non-operating Income ঠিক করে নেন, Future Growth অনুমান করেন, এবং সম্ভাব্য Risk-গুলোকেও বিবেচনায় রাখেন।

5. কোম্পানি Valuation Calculation

সব Adjustments করার পর, নির্বাচিত Method বা একাধিক Method-এর Combination ব্যবহার করে Final Valuation Figure নির্ধারণ করা হয়। এই Value সাধারণত দুইভাবে প্রকাশ পায় — Equity Value (যা Shareholder-দের জন্য) বা Enterprise Value (যার মধ্যে Debt এবং Cash উভয়ই অন্তর্ভুক্ত থাকে)।

6. Report Preparation ও Presentation

শেষ ধাপে একটি বিস্তারিত Report তৈরি করা হয়, যেখানে সমস্ত Assumptions, ব্যবহৃত Methods, এবং Final Valuation Result স্পষ্টভাবে উল্লেখ থাকে। এই Report সাধারণত Investors, Auditors, বা Management-এর কাছে Decision-Making-এর জন্য Present করা হয়।

Also Read: দুর্গাপুজোয় আপনার Pandal Hopping কিভাবে গড়ছে ভারতের লক্ষ কোটি টাকার Economy!

কোম্পানি Valuation-এর প্রধান পদ্ধতিগুলি

কোনো ব্যবসার Valuation করার একটিমাত্র “Correct” পদ্ধতি নেই। প্রতিটি Method আলাদা দিককে গুরুত্ব দেয় — কেউ Profit-এর ওপর, কেউ Asset বা Cash Flow-এর ওপর ফোকাস করে। নিচে Analysts দের ব্যবহৃত সবচেয়ে সাধারণ কিছু Valuation Approach তুলে ধরা হলো —

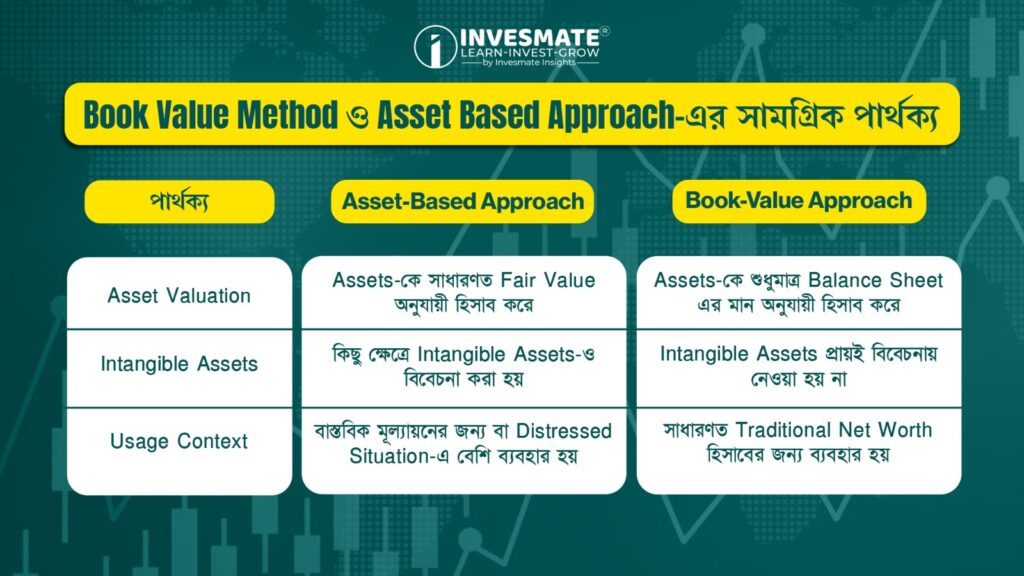

1. Asset-Based Approach

এই পদ্ধতিতে কোম্পানির Net Asset Value (NAV) নির্ধারণ করা হয় — অর্থাৎ মোট Assets থেকে মোট Liabilities বাদ দেওয়া হয়।

এই Approach সাধারণত সেইসব কোম্পানির জন্য সবচেয়ে কার্যকর, যাদের Tangible Assets অনেক বেশি — যেমন Manufacturing বা Real Estate Business। তবে এর সীমাবদ্ধতা হলো, এটি Brand Reputation বা Intellectual Property-এর মতো Intangible Assets-এর প্রকৃত মূল্য পুরোপুরি ধরতে পারে না।

2. Discounted Cash Flow (DCF) Approach

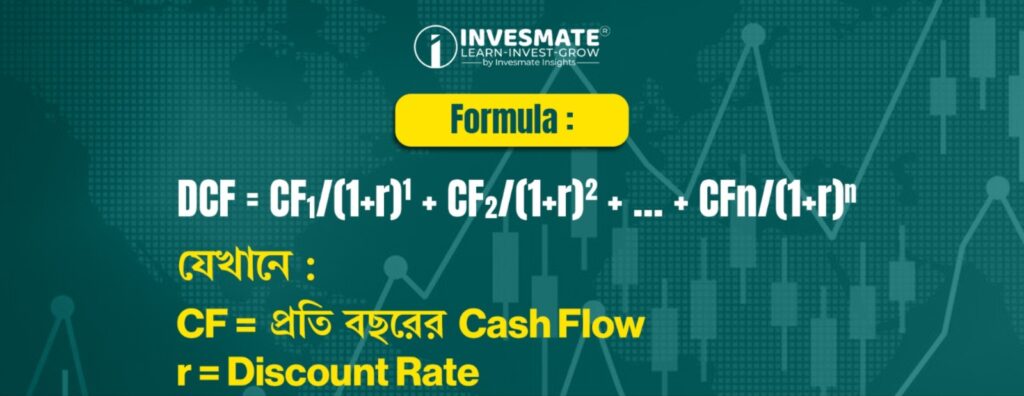

DCF (Discounted Cash Flow) Method কোনো কোম্পানির Future Cash Flow গুলো অনুমান করে এবং একটি Discount Rate (সাধারণত WACC – Weighted Average Cost of Capital) ব্যবহার করে সেই Cash Flow গুলোকে Present Value-তে রূপান্তর করে কোম্পানির Value নির্ধারণ করে।

এই পদ্ধতিটি খুব জনপ্রিয়, কারণ এটি কোম্পানির Future Earning Potential এবং Money-এর Time Value — দুই দিককেই প্রতিফলিত করে।

Also Read: Mrs. Watanabe: Homemaker-দের Global Finance আলোড়নের এক অভাবনীয় ঘটনা

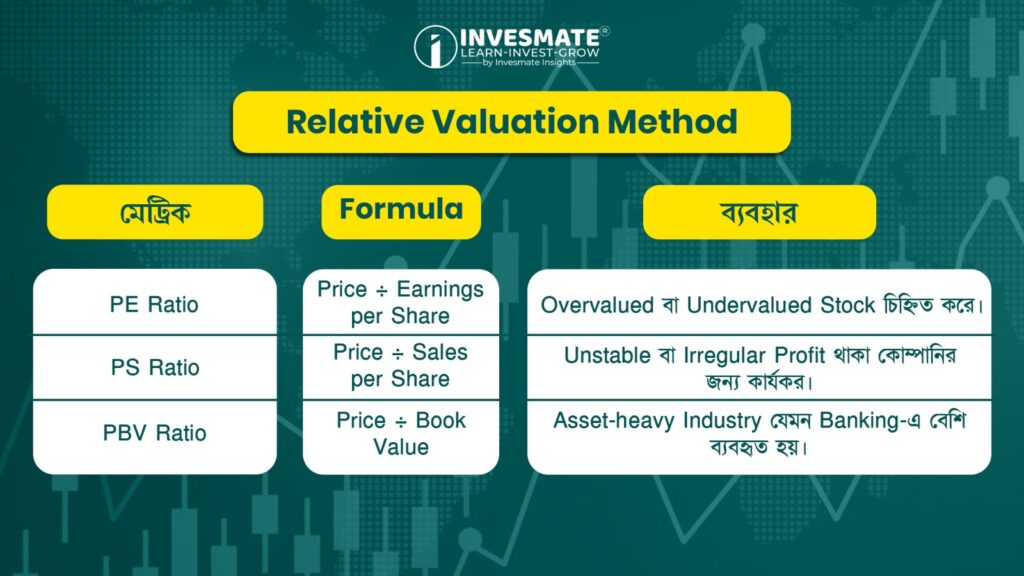

3. Relative Valuation Method

Relative Valuation Method হলো একটি Market Approach পদ্ধতি যেখানে কোম্পানিটিকে একই Industry-এর অন্যান্য কোম্পানির সঙ্গে তুলনা করা হয়, সাধারণত Market Ratios যেমন PE, PBV, PS Ratios ব্যবহার করে।

এই Market Approach, Investors-দের জন্য দ্রুত Similar Companies-এর সঙ্গে তুলনা করতে সাহায্য করে, তবে এটি Reliable Peer Data-এর Availability-এর ওপর নির্ভর করে।

4. Earnings Multiplier Method

এই পদ্ধতিতে Revenue-এর ওপর নির্ভর না করে ভবিষ্যতের Profit-কে সম্ভাব্য Investment Returns-এর সঙ্গে Adjust করা হয়। এটি P/E Ratio-কে Refine করে, Interest Rate এবং Growth Expectations-কে বিবেচনায় নিয়ে, এবং Profitability-based Valuation-এর আরও Accurate Picture দেয়।

5. Book Value Method

Book Value হলো কোম্পানির Net Worth যা তার Balance Sheet অনুযায়ী নির্ধারণ করা হয়, অর্থাৎ Total Assets – Total Liabilities। এটি একটি Traditional পদ্ধতি হলেও সীমিত, কারণ এটি Intangible Factors এবং Market Sentiment-কে বিবেচনায় নেয় না।

Book Value Method ও Asset Based Approach-এর সামগ্রিক পার্থক্য

6. Liquidation Value

এই পদ্ধতিতে অনুমান করা হয়, কোম্পানির সমস্ত Assets বিক্রি করলে এবং সমস্ত Debts পরিশোধ করলে আজ কত টাকা পাওয়া যেতে পারে। এটি সাধারণত Distressed Situations বা Bankruptcy Cases-এ বেশি ব্যবহৃত হয়।

Also Read: Fundamental Stock Analysis-এর ক্ষেত্রে যে 10 টি ভুল এড়িয়ে চলা উচিত

কোম্পানি Valuation কিভাবে কাজ করে?

চলুন দুইটি সহজ উদাহরণের মাধ্যমে দেখি, বাস্তবে Valuation কিভাবে কাজ করে।

Example 1 – DCF Method:

ধরা যাক, কোনো কোম্পানি আগামী পাঁচ বছরে প্রতি শেয়ারের জন্য 300 টাকা Cash Flow Generate করবে এবং Cost of Capital হবে 10%।

তখন Share প্রতি DCF Value হবে:

300 / (1 + 0.10)⁵ = 186.27 টাকা

যদি বর্তমান Market Price হয় 190 টাকা, তাহলে শেয়ারটি সামান্য Overvalued, এবং Investors হয়তো সেটি কেনা এড়াতে পারেন।

Example 2 – PE Ratio Method:

ধরা যাক Company A-এর Stock Price 100 টাকা এবং EPS 40 টাকা।

তখন PE Ratio = 100 ÷ 40 = 2.5

যদি Industry Average PE হয় 5, তাহলে Company A Undervalued, যা Potential Buying Opportunity নির্দেশ করে।

Also Read: F&O-র Lot Size কমালো NSE: বছর শেষে ট্রেডিংয়ে কী কী বদল আসছে?

Valuation-কে প্রভাবিত করে এমন Key Factors

কিছু External এবং Internal Factor আছে, যা কোম্পানির Valuation কে প্রভাবিত করে। যেমন:

- Market Conditions এবং Economic Cycles

- Industry Performance এবং Competition

- Growth Rate এবং Profitability

- Management Quality এবং Corporate Governance

- Debt Levels এবং Capital Structure

- Regulatory এবং Tax Environment

Also Read: Muhurat Trading 2025: এবার দীপাবলির বিশেষ ট্রেডিং সেশনে এলো বড় চমক!

উপসংহার

Company Valuation হলো এক ধরনের Art এবং Science-এর মিলিত প্রক্রিয়া। এটি Financial Analysis, Market Insights, এবং Professional Judgment-কে একত্রিত করে Fair Value নির্ধারণ করে।

Valuation প্রতিটি Financial Ecosystem-এ গুরুত্বপূর্ণ—যেমন Investors যেখানে Invest করবেন তা ঠিক করা, যেসব Companies Mergers বা IPO-র জন্য প্রস্তুতি নিচ্ছে, বা Courts-এ Dispute Resolve করা।

বিভিন্ন পদ্ধতি—যেমন DCF, Market Ratios, Asset-Based Valuation, এবং Book Value—প্রতিটি আলাদা দিক দেখায়। Balanced View পেতে প্রায়ই Analysts একাধিক পদ্ধতির সংমিশ্রণ ব্যবহার করেন।

Company Valuation বোঝা আপনাকে Stock Prices-এর বাইরে কোম্পানির True Financial Strength এবং Future Potential দেখতে সাহায্য করে। আপনি Entrepreneur, Investor, বা Finance Student হোন না কেন, এই Basics আয়ত্ত করলে আপনি ব্যবসায় আরও Smart Decision-Maker হতে পারবেন।

Simple Takeaway:

একটি কোম্পানির Value কেবল আজ যা উপার্জন করছে তা নয়, বরং আগামীকাল কত উপার্জন করতে পারে এবং কত Confidently তা অর্জন করতে পারবে—এইটিই কোম্পানির প্রকৃত Financial Strength।

FAQs

এটি Industry-এর অন্যান্য কোম্পানির সঙ্গে তুলনা করতে দেয়, এবং সহজে Undervalued বা Overvalued Stock চিহ্নিত করতে সাহায্য করে।

Company-এর Size, Growth Stage, বা Strategic Decisions-এর উপর নির্ভর করে Valuation Periodic হতে পারে—বছরে একবার বা Major Event-এর সময় করা হয়।

DCF ভবিষ্যতের Cash Flow-এর উপর ভিত্তি করে Intrinsic Value দেখায়, Market Approach অন্য কোম্পানির তুলনা করে Relative Value বোঝায়।

বেশি Debt হলে Risk বাড়ে, এবং Enterprise Value-তে Debt Add করার কারণে কোম্পানির Total Valuation পরিবর্তিত হয়।

না, Company Size, Sector, Growth Stage এবং Available Data অনুযায়ী Method বাছাই করতে হয়। একাধিক Method মিলিয়ে Balanced View পাওয়া যায়।

হ্যাঁ, যদিও Historical Data কম থাকে, কিন্তু Future Cash Flow, Market Potential, এবং Investor Expectations-এর মাধ্যমে Approximate Valuation বের করা যায়।

Valuation Stock-এর Intrinsic Value-এর Estimate দেয়, কিন্তু Market Price অনেক সময় Sentiment, Speculation এবং Short-term Factors দ্বারা প্রভাবিত হয়।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply