ভারতে 2024-25 মূল্যায়ন বছরের জন্য Income Tax Return (ITR) ফাইলিং পুরোদমে চলছে, ইতিমধ্যে প্রায় 4.76 লক্ষ রিটার্ন জমা দেওয়া হয়েছে। আপনার ITR ফাইল করা Overwhelming বোধ হতে পারে, বিশেষ করে যদি আপনি প্রক্রিয়াটির সাথে অপরিচিত হন। আপনার ITR ফাইল করতে অবহেলা করা বা ভুল বিবরণ জমা দেওয়ার ফলে আয়কর বিভাগের Stressful Notice আসতে পারে।

তবে আপনাকে একটি মসৃণ এবং ঝামেলামুক্ত ITR ফাইলিং অভিজ্ঞতা নিশ্চিত করার জন্য এখানে কিছু Key Tips দেওয়া রইল।

Verify the correct ITR form

আপনার আয়ের উৎস, আয়ের পরিমাণ এবং Filing Status এর উপর ভিত্তি করে বিভিন্ন ITR ফর্ম পাওয়া যায়। আপনার নির্দিষ্ট পরিস্থিতির জন্য উপযুক্ত ফর্ম নির্বাচন করা কোনো প্রকার ভুল এড়ানোর জন্য গুরুত্বপূর্ণ।

Types of ITR Forms for Income Tax Return Filing

- ITR-1: আবাসিক ব্যক্তিদের জন্য যাদের বেতন থেকে আয়, একটি বাড়ির সম্পত্তি, অন্যান্য উত্স (সুদ, ইত্যাদি), এবং মোট আয় ₹50 লাখ পর্যন্ত।

- ITR-2: ব্যক্তি এবং HUF-দের জন্য যারা কোনো মালিকানার অধীনে ব্যবসা বা পেশায় নিয়োজিত নয়।

- ITR-3: মালিকানা ব্যবসা বা পেশা থেকে আয় সহ ব্যক্তি এবং HUF-দের জন্য।

- ITR-4: ব্যবসা বা পেশা থেকে অনুমানমূলক আয় সহ ব্যক্তিদের জন্য।

Collect Form 16

- Form 16 হল বেতনভোগী ব্যক্তিদের জন্য আপনার নিয়োগকর্তার কাছ থেকে একটি TDS শংসাপত্র।

- এতে আয়কর রিটার্ন দাখিলের জন্য প্রয়োজনীয় সমস্ত বেতন বিবরণ অন্তর্ভুক্ত রয়েছে।

- এটি Deductions Claimed, অর্জিত বেতন এবং প্রাপ্ত ছাড়ের তথ্য প্রদান করে।

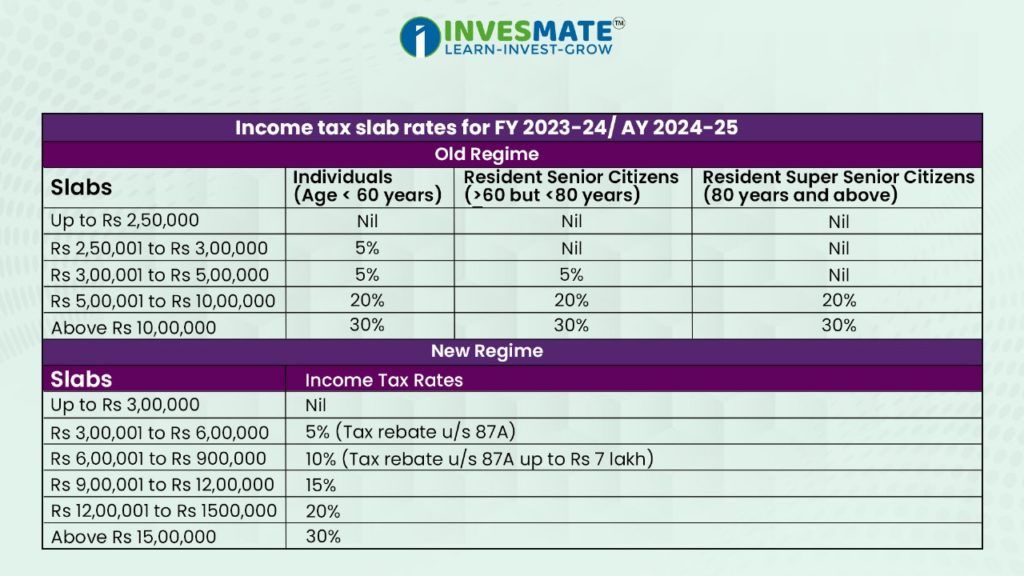

Choose Wisely: Old Tax Regime vs. New Tax Regime

সম্ভবত নতুন করদাতাদের জন্য সবচেয়ে গুরুত্বপূর্ণ প্রশ্ন হবে তারা New Tax Regime or the Old Regime এর মধ্যে কোনটি বেছে নিবেন তা বের করা। যদিও The New Tax Regime কম Tax Rates অফার করে, The Old Regime Deductions এবং Tax Benefits প্রদান করে যা করদাতাদের অর্থ সাশ্রয় করতে সহায়তা করতে পারে।

Income Tax Slabs

The Old Regime and the New Regime এর মধ্যে নির্বাচন করতে আপনাকে সহায়তা করার জন্য, আমরা নীচে Income Tax slabs বিস্তারিত করেছি:

Capture all income sources:

- সকল আয়ের উৎস সঠিকভাবে রিপোর্ট করা ITR ফাইলিংয়ের জন্য অত্যন্ত গুরুত্বপূর্ণ।

- বেতন, বিনিয়োগ, ভাড়ার আয়, বা একাধিক ব্যাঙ্ক অ্যাকাউন্ট থেকে সুদের মতো আয় প্রকাশ করতে ব্যর্থ হলে আয়কর বিভাগ থেকে Notice আসতে পারে৷

Reconcile with Form 26AS/ AIS/ TIS

- AIS এবং TIS Tools আর্থিক লেনদেন এবং ট্যাক্স–সম্পর্কিত তথ্যের বিস্তারিত তথ্য প্রদান করে, যা ITR প্রস্তুতির জন্য গুরুত্বপূর্ণ।

- Form 26AS, মূলত একটি প্রয়োজনীয় নথি, এখন TDS এবং TCS বিশদ প্রদর্শন করে Tax Passbook হিসাবে কাজ করে।

- করদাতাদের তাদের ITR ফাইল করার সময় Form 26AS এবং AIS উভয়ই উল্লেখ করা উচিত যাতে করে সমস্ত Tax Credits এবং Deductions হিসাব করা হয়।

Deadline

আয়কর বিভাগের সর্বশেষ Regulations অনুসারে, সময়সীমার মধ্যে তাদের ITR ফাইল করতে ব্যর্থ হলে তা স্বয়ংক্রিয়ভাবে করদাতাকে New Tax ব্যবস্থার অধীন করে দেবে।

আপনার ITR File করার Standard শেষ তারিখ হল 31শে জুলাই।

Late Fee এবং Interest এড়াতে সময়মতো আপনার ITR File করুন। তাড়াতাড়ি File করা শেষ মুহূর্তের ভিড় এবং ত্রুটি প্রতিরোধ করে।

Conclusion

ভারতে আপনার ITR ফাইল করা অপ্রতিরোধ্য হতে পারে, তবে প্রস্তুতির সাথে, এটি অবশ্যই Manage করা সম্ভব। মনে রাখবেন, সঠিক Form Choose করুন, Documents সংগ্রহ করুন, আয় এবং Deductions, সময়সীমা পূরণ করুন, যাচাই করুন, ই–ফাইল করুন এবং প্রয়োজনে বিশেষজ্ঞের পরামর্শ নিন। Tax-Compliant এবং দক্ষ থাকুন।

FAQs

না, নতুন কর ব্যবস্থায়, আপনি ধারা 80C এর অধীনে থাকা সহ পুরানো ব্যবস্থায় উপলব্ধ অনেক ছাড় এবং ছাড় দাবি করতে পারবেন না।

কোনো Tax প্রদেয় নয় কারণ এখানে 5 লক্ষ টাকা পর্যন্ত ছাড় পাওয়া যায়। Old Regime Rs.5 লক্ষ এবং New Regime ৭ লক্ষ টাকা।

ITR Filing-এর শেষ তারিখ জুলাই 31, 2024.

₹5 লাখের বেশি আয়ের জন্য, Assessment বছরের 31শে ডিসেম্বরের আগে ITR ফাইল করার জন্য ₹5,000 এবং 31শে ডিসেম্বরের পরে কিন্তু Assessment বছরের 31শে মার্চের আগে ফাইল করা হলে ₹10,000 জরিমানা। ₹5 লাখের নিচে আয়ের জন্য, জরিমানা ₹1,000।

1 এপ্রিল থেকে ফেরত দেওয়ার তারিখ পর্যন্ত প্রতি মাসে 0.5% সুদ দেওয়া হয়। যাইহোক, ট্যাক্স রিফান্ড মোট ট্যাক্স দায়বদ্ধতার 10% এর কম হলে এই ধরনের সুদ প্রদেয় হয় না।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply