Imagine করুন আপনি লক্ষ লক্ষ টাকা ছাড়া বা কোন Property Management Team এর প্রয়োজন ছাড়াই যেকোনো Iconic Skyscrapers, Shopping Malls, এবং Luxury Hotels এ বিনিয়োগ করছেন। কি..শুনতে অবাক লাগছে তাই না?

হ্যাঁ, এটি সম্ভব, Real Estate Investment Trusts (REITs) এর অসাধারণ Accessibility, Liquidity, এবং Attractive Returns এর মাধ্যমে।

চলুন বিস্তারিত জেনে নেওয়া যাক, REITs কীভাবে আপনার Portfolio Enhance করতে পারে এবং Real Estate এর সুবিধাগুলি আপনার হাতের নাগালের মধ্যে আনতে পারে ।

Real Estate Investment Trust (REITs) কি?

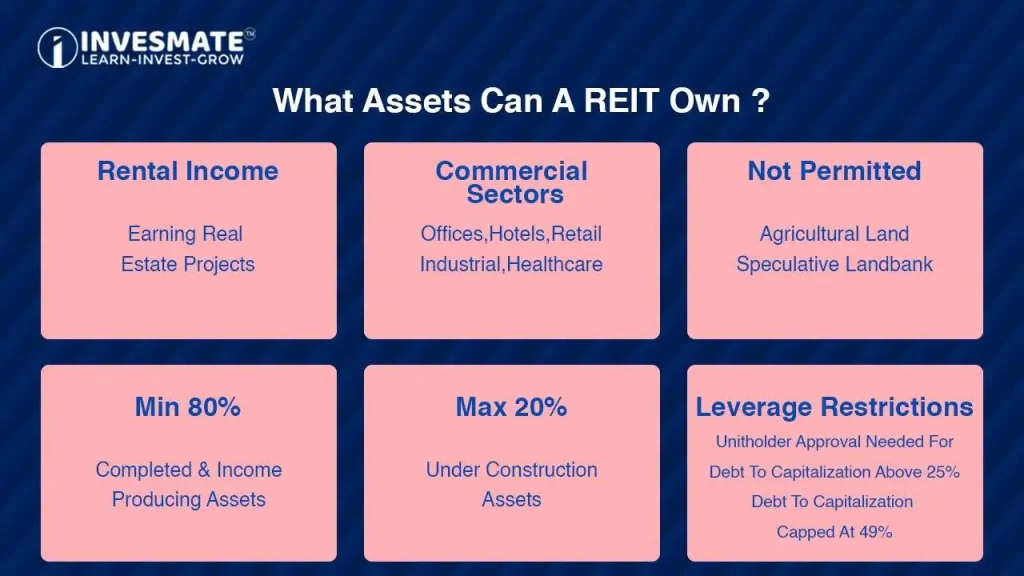

Real Estate Investment Trusts (REITs) কোন Individual কে Direct Ownership ছাড়াই Income-Generating Real Estate এ বিনিয়োগ করার অনুমতি দেয়। এটি 2007 সালে SEBI দ্বারা প্রবর্তিত হয় এবং পরবর্তীকালে 2014 সালে আপডেট করে ৷ REITs আপনাকে Malls, Apartments এবং Data Centers এর মতো Properties এ বিনিয়োগ করতে সক্ষম করে ৷

Real Estate Investment Trust (REITs) এর প্রকারভেদ

- Equity REITs: Equity REITs, Income-Producing Real Estate Own করে এবং তা পরিচালনা করে। জমি Lease এ দেওয়া থেকে এবং Properties এর ভাড়া থেকে Revenue আসে,যা শেয়ারহোল্ডারদের Dividends হিসাবে বিতরণ করা হয়।

- Mortgage REITs (mREITs): Mortgage REITs, Real Estate Owners এবং Operator দের অর্থ ধার দেয় বা Mortgage-Backed Securities Acquireকরে। তাদের আয় এই Financial Assets এর সুদ থেকে আসে। Interest Rate Fluctuation mREITs কে ঝুঁকিপূর্ণ করে তোলে। সুদের হার বৃদ্ধি Profits কমিয়ে দিতে পারে।

- Hybrid REITs: এই REITs, Equity REITs এবং Mortgage REITs উভয়ের Investment Strategies Combine করে তৈরি হয়। Hybrid REITs, Rental এবং Interest Income উভয়ই Generate করে।

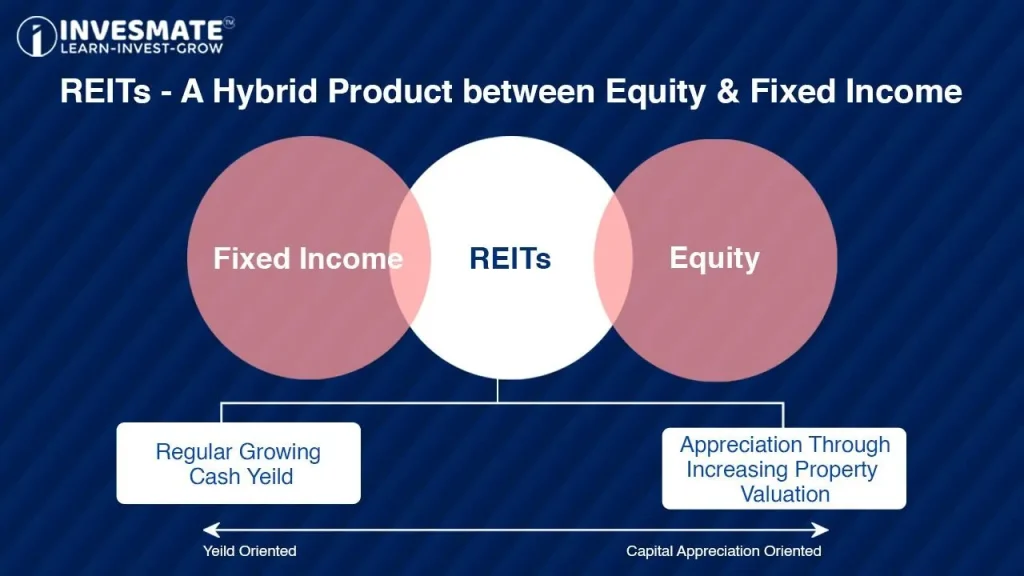

REITs দুইভাবে Income Generate করে যথা,

I) Dividend/Interest এর মাধ্যমে Regular Income এবং

II) Capital Gain এর মাধ্যমে Income.

MSM REITs: Micro, Small,এবং Medium REITs

2023 সালে, ভারত MSM REITs চালু করেছিল, যা Small Retail Investor-দের কম বিনিয়োগের পরিমাণের সাথে মার্কেটে প্রবেশ করতে সক্ষম করে। SEBI দ্বারা চালু করা এই REITs এর জন্য ন্যূনতম 25 কোটি টাকার Asset এর প্রয়োজন, যা Traditional REITs-এর জন্য প্রয়োজনীয় 500 কোটি থেকে অনেক কম ৷

এই পরিবর্তন Competition বাড়িয়ে তোলে, খরচ কমিয়ে দেয় এবং আরও বেশি বিনিয়োগকারীকে Real Estate এ অংশগ্রহণ করার অনুমতি দেয়, Sector এবং এর সাথে Related Industries এ Liquidity বৃদ্ধি করে।

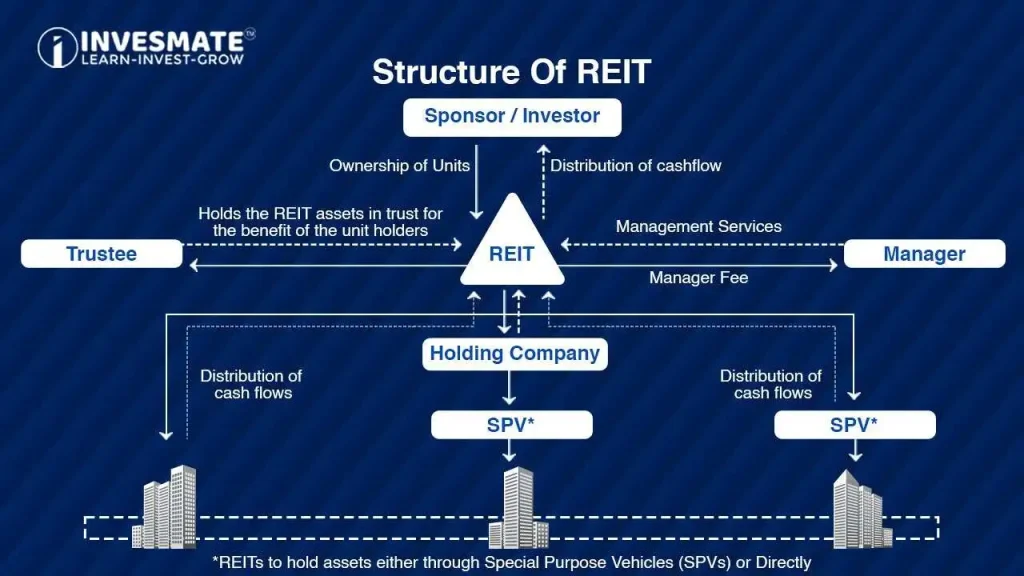

ভারতে REITs-এর Key Stakeholders এবং Structure

Real Estate Investment Trust (REIT), Indian Trusts Act (1982) এর অধীনে কাজ করে এবং SEBI দ্বারা নিয়ন্ত্রিত হয়। Special Purpose Vehicles (SPVs) এর মাধ্যমে সরাসরি বিনিয়োগ করা যেতে পারে, অথবা Real Estate Assets এ Holding থাকা অন্যান্য SPVs-এ বিনিয়োগ-এর মাধ্যমে।

REITs-এর মূল Key Stakeholders এর মধ্যে রয়েছে:

- Sponsor: REIT Sets up করে এবং Trustee নিয়োগ করে।

- Trustee: বিনিয়োগকারীদের হয়ে Assets Manage করে।

- Manager: REITs-এর Operations পরিচালনা করে।

- Valuer: Transparent Financial এবং Technical Asset Valuation নিশ্চিত করে।

Real Estate Investment Trusts এ কীভাবে বিনিয়োগ করবেন?

- SEBI, REITs-কে Stock Exchanges এ তালিকাভুক্ত করা এবং Initial Public Offering (IPO)-এর মাধ্যমে Funds সংগ্রহ করার নির্দেশ দেয় ৷

- একজন ব্যক্তি কোন REITs-এ শেয়ার কিনতে পারে, যেটি অন্যান্য Public Stock-র মতোই Major Stock Exchanges এ তালিকাভুক্ত। বিনিয়োগকারীরা একটি REIT Mutual Fund বা Exchange-Traded Fund (ETF) এ শেয়ারও ক্রয় করতে পারে।

কারা REITs এ বিনিয়োগ করতে পারে?

- যে কোন বিনিয়োগকারী (Domestic / Foreign / Retail / Institutional) ভারতে REIT Units কিনতে পারেন।

- Minimum Subscription Amount হল ₹10,000 থেকে ₹15,000/- এবং Trading Lot হল 1 Unit. (30 জুলাই, 2021 থেকে সংশোধিত) আগে এটি যথাক্রমে ₹50,000 এবং 100 unit ছিল।

- বিনিয়োগকারীরা একটি Demat Account-র মাধ্যমে REIT Unit ক্রয় করতে পারেন, যেভাবে তারা Equity Shares ক্রয় করে থাকেন।

- REITs তাদের জন্য উপযুক্ত যারা Real Estate থেকে Price Benefits / Returns পেতে চান।

REITs-এ বিনিয়োগের সুবিধা

- Liquidity: REITs সাধারণত Major Stock Exchanges এ Trade করা হয়, যা তাদের কেনা-বেচা সহজ করে তোলে।

- Diversification: REITs Real Estate Market এ Access প্রদান করে, যা একটি Investment Portfolio -কে Diversify করতে পারে।

- Regular Income: REITs তাদের Income -র বেশিরভাগই Dividends হিসাবে প্রদানের মাধ্যমে বিনিয়োগকারীদের Consistent Income নিশ্চিত করে।

- Professional Management: REITs, Experienced Professionals এর দ্বারা পরিচালিত হয়, যারা Property Management এবং Real Estate Transactions এর জটিলতাগুলি পরিচালনা করে।

কিভাবে REITs এর Units Own করা যায়?

বিনিয়োগকারীরা নিম্নলিখিত পদ্ধতিতে REITs এর Units Own করতে পারেন:

- একটি REITs-এর Initial Public Issue (IPO) বা Follow on Issue সাবস্ক্রাইব করে,

- Stock Exchange, যেখানে সেগুলি Listed রয়েছে সেখান থেকে REIT-এর Units কেনার মাধ্যমে,

- Bidding, Application, Payment, এবং REITs Units-এর Public Issue (IPO or Follow-on Issue) তে Allotment এর মাধ্যমে,

- Units এর Price, Book Building Process এর মাধ্যমে নির্ধারণ করা হয়,

- বিনিয়োগকারীরা শুধুমাত্র ASBA Process এর মাধ্যমে ইস্যুতে অংশগ্রহণ করতে পারেন

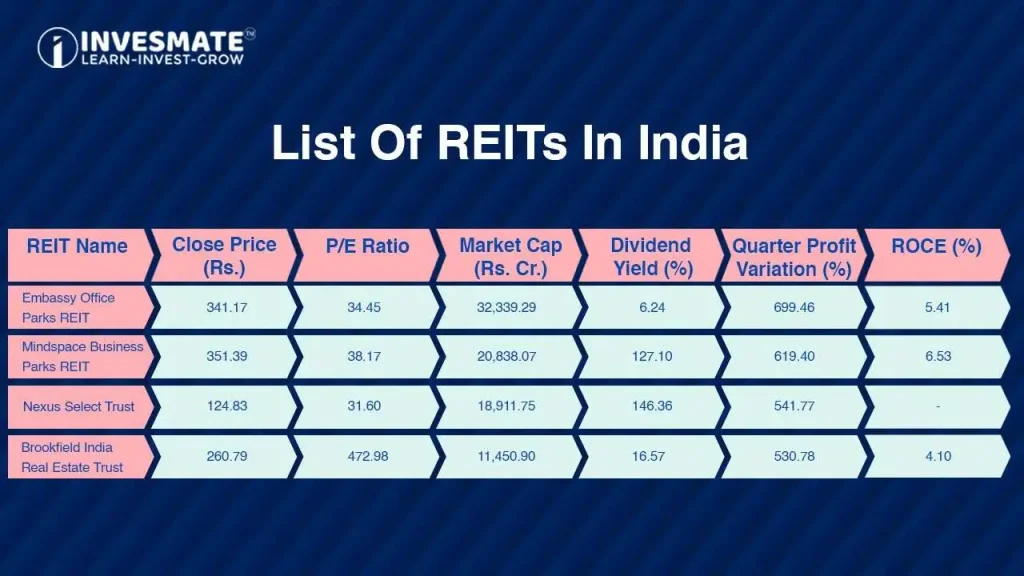

List of REITs in India

New REITs: 360 ONE Real Estate Investment Trust (REIT), যেটি 12 এপ্রিল, 2024-এ SEBI Registered (IN/REIT/22-23/0005) হয়, যার Perpetual Validity এটিকে Real Estate Assets জন্য Long-Term Investment Vehicle হিসেবে গড়ে তোলে।

Conclusion

REITs, Investment Portfolio তে একটি Valuable Addition হতে পারে, যা Direct Property Ownership এর প্রয়োজন ছাড়াই Regular Income, Diversification এবং Real Estate Market এ Exposure প্রদান করে। যাইহোক, অন্যান্য Investments এর মতোই, এদেরও Risks থাকে তাই সাবধানে বিবেচনা করা প্রয়োজন।

FAQs

নাম অনুসারে, এই নিয়মের জন্য Real Estate Trust গুলিকে তাদের Taxable Income এর 90%, বর্তমান শেয়ারহোল্ডারদের মধ্যে বিতরণ করতে হবে।

REITs-এ বিনিয়োগ আপনার Portfolio কে Traditional Stocks এবং Bonds এর বাইরে Diversify করে, Strong Dividends এবং Long-Term Capital বৃদ্ধির সম্ভাবনা প্রদান করে।

REITs এ বিনিয়োগ Open-Ended এবং Shareholders তাদের শেয়ার বিক্রি করার সিদ্ধান্ত না নেওয়া পর্যন্ত অনির্দিষ্টকালের জন্য স্থায়ী হতে পারে।

Long-Term এ REITs এ বিনিয়োগ করা উপকারী হতে পারে, Property Management -র ঝামেলা ছাড়াই Stable Dividends এবং Capital Appreciation প্রদান করে।

এই তথ্য শুধুমাত্র শিক্ষামূলক উদ্দেশ্যে প্রদান করা হয়েছে। একে কোনোভাবেই Investment Advice বা Recommendation হিসেবে গণ্য করা উচিত নয়। আমরা একটি SEBI-registered Organization, এবং আমাদের মূল লক্ষ্য হলো বিনিয়োগ সম্পর্কিত Concepts-এর সাধারণ জ্ঞান ও বোঝাপড়া বৃদ্ধি করা।

প্রত্যেক পাঠক/দর্শককে অনুরোধ করা হচ্ছে, যেকোনো Investment Decision নেওয়ার আগে নিজস্ব Research এবং Analysis করুন। Investment সর্বদা হওয়া উচিত ব্যক্তিগত Conviction-এর ভিত্তিতে, অন্যের মতামত থেকে নয়। অতএব, প্রদত্ত তথ্যের ওপর ভিত্তি করে নেওয়া কোনো ধরনের Investment Decision-এর জন্য আমরা কোনোভাবেই Liability বা Responsibility গ্রহণ করি না।

Leave a Reply